買収法(パーチェス法)

買収法(パーチェス法)は、合併によって引き継ぐ被合併会社の資産および負債を公正価値で評価しなおす方法です。また、資本項目は、資産および負債とは独立して再評価され、すべて払込資本として拘束されます。

買収法は、合併会社が被合併会社を取得、つまり買収したと考えられるときに採用するのが合理的です。

会計処理

合併を買収法で会計処理する場合、引き継ぐ資産および負債の評価と対価として株式を交付したことによる資本(株主資本)の増加額が重要となります。

引き継ぐ資産および負債

引き継ぐ資産および負債は、被合併会社の帳簿価額ではなく、公正評価額となります。公正評価額は、市場で形成される価額、つまり時価と考えることができます。買収法では、合併は新規の投資と実質的に同じと考えられるので、合併会社が交付する現金および株式等の投資額を取得価額として、被合併会社から引き継ぐ純資産を評価します。

増加する資本

合併に際して、被合併会社の株主に合併会社の株式が交付される場合、合併会社で増加する資本の金額が問題となります。買収法においては、合併で増加する資本はすべて払込資本として拘束されます。

のれんの取り扱い

合併会社が受け入れた純資産よりも、交付した現金および株式等の対価の方が多い場合には、借方(資産側)に差額が生じます。この差額は、合併会社が被合併会社が有する超過収益力に対して支払った対価と考えられるので、のれん(営業権)として扱われます。また、のれんが生じた場合には、それを償却して費用配分するかどうかといった問題もおこります。

買収法の例

以下に買収法の例を示します。

A社がB社を吸収合併した場合

- A社の貸借対照表

資産=1,000、負債=500、資本金=200、資本剰余金=150、

利益剰余金=150 - B社の貸借対照表

資産=800、負債=400、資本金=150、資本剰余金=150、

利益剰余金=100 - B社の資産には帳簿価額200の土地がある。時価は300。それ以外の資産と負債の帳簿価額と時価は同じ。

- A社は、B社に現金100と株式10株(1株の時価は60)を交付した。

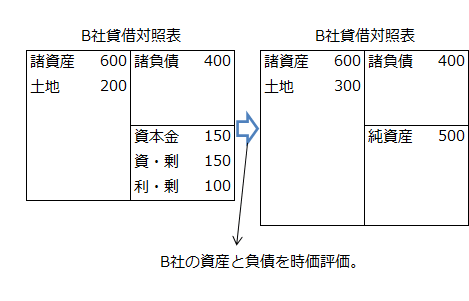

B社の資産および負債を時価評価

B社が保有している資産のうち、土地の帳簿価額が200であるのに対して時価が300なので、土地の評価額を時価に修正する必要があります。

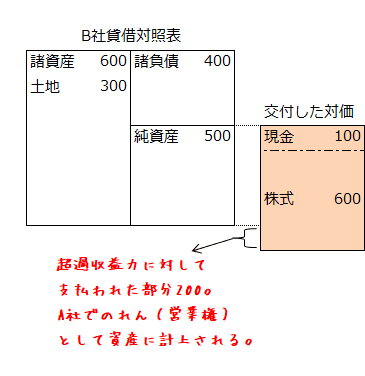

A社が受入れる純資産と交付した対価

A社が受け入れる純資産500に対して、対価として交付した額が700(現金100+10株×時価60)なので、差額の200が超過収益力に対して支払われた対価と考えられます。この200は、A社の貸借対照表にのれんとして計上されます。

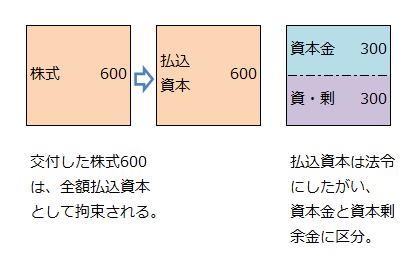

払込資本として拘束される金額

A社が交付した株式の発行価額600(10株×時価60)は、払込資本として拘束されます。払込資本は、法令により全額資本金とするか、資本金と資本剰余金に分けます。

上の図では、払込資本600を資本金300、資本剰余金300に分けています。

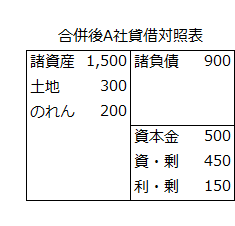

合併後のA社の貸借対照表

B社を合併した後のA社の貸借対照表は以下の通りです。

- 諸資産は合併前のA社資産1,000に合併前のB社諸資産600を加算し、合併のために交付した現金100を差し引いた1,500となります。

- 土地300は、B社が保有していた土地200を時価評価した金額です。

- のれんは、受け入れた純資産500に対して交付した対価700(現金100+株式600)との差額です。

- 諸負債は、A社負債500とB社負債400の合計です。

- 資本金は、合併前のA社資本金200に増加した資本金300を加算した金額です。

- 資本剰余金は、合併前のA社資本剰余金150に増加した資本剰余金300を加算した金額です。

- 利益剰余金は、合併による影響を受けないので、合併前のA社利益剰余金150と同じです。

合併差益

被合併会社から受け入れた純資産よりも交付した株式の発行価額の方が少ない場合には、貸方に差額が生じます。この差額を合併差益といいます。

合併差益については、以下の会計処理が考えられます。

- 合併差益は、被合併会社の株主からの払込と考えられるので、株式払込剰余金と同様に資本剰余金とする。

- 合併差益は、発生原因を合理的に把握するのが困難であり、また、引き継いだ資産の取得原価総額を調整する要素と考えられるので、負ののれんとして負債に計上し、規則的に償却する。

- 負ののれんの発生原因は認識不能なので、異常利益として当期の特別利益に計上する。

なお、実務における合併の会計処理は、企業結合に関する会計基準に従う必要があります。