税効果会計とは

「税効果会計に係る会計基準の設定に関する意見書」では、税効果会計について以下のように記述されています。

税効果会計は、企業会計上の収益又は費用と課税所得計算上の益金又は損金の認識時点の相違等により、企業会計上の資産又は負債の額と課税所得計算上の資産又は負債の額に相違がある場合において、法人税その他利益に関連する金額を課税標準とする税金(以下「法人税等」という。)の額を適切に期間配分することにより、法人税等を控除する前の当期純利益と法人税等を合理的に対応させることを目的とする手続である。

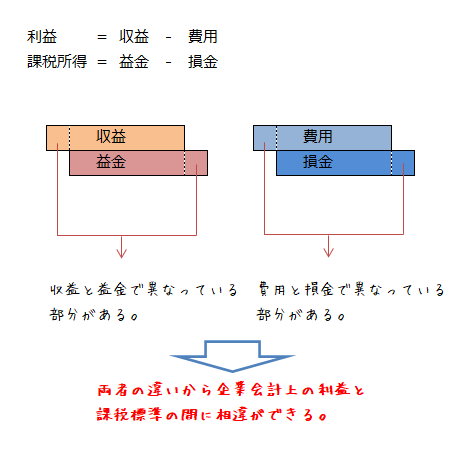

利益と課税標準の違い

法人税等は、企業が獲得した利益をもとに計算されます。しかし、企業会計上の利益は、必ずしも法人税等の計算の基礎となる利益と一致しているわけではありません。

企業会計が適正な期間損益計算を目的としているのに対して、税法が税負担の公平性を図ることを目的としているからです。そのため、企業会計上の利益と税法上の利益(課税所得という)との間には、相違がみられます。

企業会計上の利益は収益から費用を差し引いて計算されますが、課税所得は益金から損金を差し引いて計算されます。

例えば、受取配当金は企業会計上は収益となりますが、税法上は基本的に益金とはされません。また、交際費については企業会計上は費用となりますが、税法上は損金として計上できる額に上限が定められているので、それを超える部分は損金とはなりません。

上記のように企業会計上の収益又は費用と課税所得計算上の益金又は損金との間に相違があることが、両者の違いとなります。

企業会計上の利益と課税所得との間の相違は他にもあります。例えば、陳腐化などによって商品の評価額が目減りした場合、企業会計上は陳腐化という事実が発生した時に棚卸資産評価損を計上しますが、税法上は当該棚卸資産を処分した時に損金を計上します。企業会計でも税法でも、棚卸資産評価損は、費用又は損金として扱われることに違いはないのですが、その計上時期が両者で異なっています。

申告調整項目

企業会計上の利益と税務計算上の課税所得との差異は、税務申告書の作成時に調整されます。

税務申告書では、利益に先ほど例示したような収益又は費用と益金又は損金との間にある差異項目を加減算して課税所得が計算されます。ここで、税務申告書で利益に加減算される項目のことを申告調整項目といいます。なお、課税所得の計算式は以下のようになります。

課税所得=利益±申告調整項目

申告調整項目は、大きく2つに分けることができます。

ひとつは、企業会計上の収益又は費用と課税所得計算上の益金又は損金との間の差異のうち、両者の対象範囲が異なることから生じる差異で、永久に解消されないものです。これを永久差異といいます。永久差異の具体例は受取配当金や交際費です。

もうひとつの申告調整項目は、企業会計上の収益又は費用と課税所得計算上の益金又は損金との間の差異のうち、両者で認識する期間がずれていることを原因とする差異で、最終的には解消されるものです。これを期間差異といいます。期間差異の具体例は、棚卸資産評価損、賞与引当金繰入額、圧縮記帳の対象となる土地売却益などです。これらの差異は、単に企業会計で収益又は費用として認識する時期と課税所得計算で益金又は損金として認識する時期が異なっているだけなので、いずれ両者の差異は解消されます。

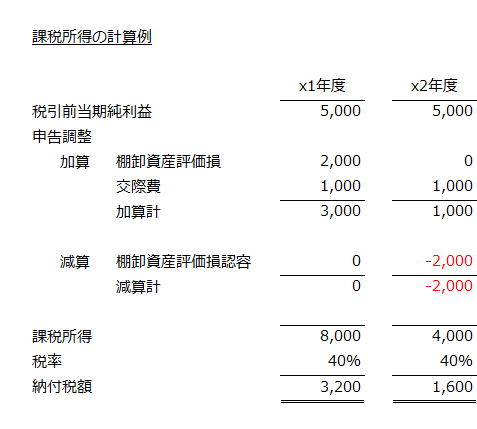

課税所得の計算例

以下に課税所得の計算例を示します。

前提条件

x1年度とx2年度の情報は以下の通りです。

x1年度

- 税引前当期純利益は5,000円。

- 陳腐化した商品が期末に滞留在庫として残っており、評価損2,000円を計上した。この評価損は税務上損金算入されない。

- 損金算入されない交際費は1,000円とする。

- 税率は40%とする。

x2年度

- 税引前当期純利益は5,000円。

- x1年度に評価損を計上した商品はx2年度にすべて処分した。

- 損金算入されない交際費は1,000円とする。

- 税率は40%とする。

x1年度とx2年度の課税所得計算の結果

上記前提条件をもとに計算した課税所得と納付税額は以下の通りです。

x1年度

- 棚卸資産評価損2,000円は、税務上損金算入されないので、課税所得の計算にあたっては当期純利益に加算します。

- 交際費1,000円は、損金算入が認められないので、課税所得の計算にあたっては当期純利益に加算します。

- 加算の合計額3,000円を当期純利益5,000円に調整し、課税所得が8,000円と計算されます。

- 税率が40%なので、納付税額は8,000円×40%=3,200円となります。

x2年度

- 交際費1,000円は、損金算入が認められないので、課税所得の計算にあたっては当期純利益に加算します。

- x1年度に計上した棚卸資産評価損2,000円は、x2年度に当該棚卸資産を処分したので、税務上損金と認められます。そのため、課税所得の計算にあたっては当期純利益から減算します。

- 加算の合計額1,000円と減算の合計額2,000円を当期純利益5,000円に調整し、課税所得が4,000円と計算されます。

- 税率が40%なので、納付税額は4,000円×40%=1,600円となります。

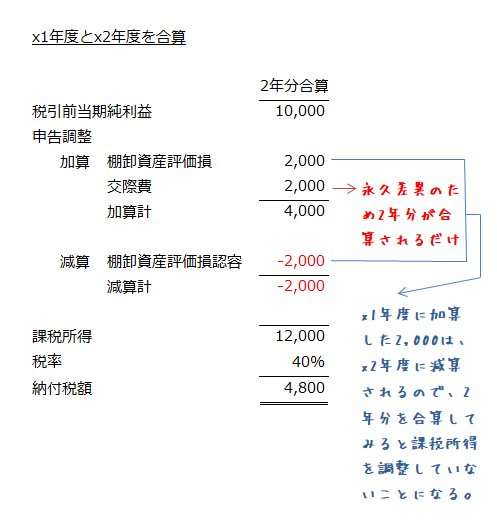

x1年度とx2年度を合算

x1年度には、棚卸資産評価損2,000円が加算され、x2年度には、x1年度に計上した棚卸資産評価損の損金算入が認められたことから同額を減算しています。単年度でみた場合には、x1年度に2,000円の加算があり、x2年度に2,000円の減算があったことになりますが、2年間を合算してみた場合には、両者が相殺されているので、課税所得の調整は行われていないことがわかります。

一方、交際費は企業会計上は費用となりますが、税務上は永久に損金とならないので、2年分の合計2,000円がそのまま課税所得計算においては加算されます。

このように永久差異はいつまでたっても損金算入されませんが、棚卸資産評価損のような期間差異は、最終的に税務上も損金算入が認められます。期間差異の加算と減算は、企業会計上の損益の認識時期と税務上の益金又は損金の認識時期のずれを調整するものであり、各期の申告調整項目の金額が大きくなればなるほど、企業会計上の利益と課税所得との期間的なずれも大きくなります。

このように両者の間に期間的なずれが存在していることが、税効果会計を必要とする理由となっています。