繰延税金負債の支払可能性

繰延税金資産については回収可能性の検討をした後、回収可能と判断されたものだけが計上されます。これと同様に将来加算一時差異についても将来の会計期間において支払の可能性が見込まれない額を除き、繰延税金負債を計上しなければならない旨が、「税効果会計に係る会計基準 第二 二 1」に記述されています。したがって、将来の税額を増額する効果がない、つまり、支払可能性がないと判断された繰延税金負債については、貸借対照表の負債の部に計上できないと考えられます。

原則的に繰延税金負債を計上

繰延税金負債の支払可能性がない場合について、具体的にみていきましょう。

繰延税金負債の支払可能性がない場合とは、将来加算一時差異が解消されたとしても、課税所得を発生させることができない場合と考えられます。具体的には以下のような場合です。

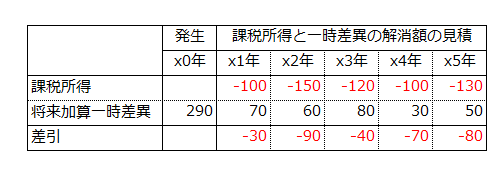

x0年に発生した将来加算一時差異290が解消すると見込まれる年度で、課税所得を発生させることができていません。したがって、当該将来加算一時差異290は、将来の税額を増加させる効果がないと判断されるので、繰延税金負債の支払可能性はなく、貸借対照表に計上できないことになります。

しかし、将来において課税所得を発生させることができない状況とは、毎年度損失を出している業績の悪い会社ということになります。このような会社が、将来的に存続していくことはとても困難なことです。

したがって、現行の企業会計が継続企業を前提として財務諸表を作成することを要請している以上は、繰延税金負債の支払可能性がないと判断する状況は考えにくいので、将来加算一時差異が発生した時に繰延税金負債を計上することになります。そのため、スケジューリング不能な一時差異であっても、将来加算一時差異については、繰延税金負債を計上する必要があります。

また、繰延税金負債の計上は、資産はできるだけ遅く少なく、負債はできるだけ早く多く計上し財務の健全性を図るという保守主義の原則からも要請されます。

なお、事業休止等により、会社が清算するまでに明らかに将来加算一時差異を上回る損失が発生し、課税所得が発生しないことが合理的に見込まれる場合には、繰延税金負債の支払可能性が見込まれないと判断されます(個別財務諸表における税効果会計に関する実務指針第24項)。この場合には、繰延税金負債を計上できません。