資産負債法による税効果会計の適用

ここでは、現行の制度会計が採用している資産負債法による税効果会計の適用について解説します。

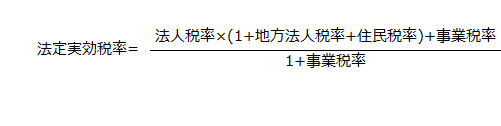

法定実効税率の計算

税効果会計を適用するに際して、繰延税金資産及び繰延税金負債の計算に使用される税率は、法定実効税率です。税効果会計が対象とする税金は、利益に関連する金額を課税標準とする税金です。法人税、地方法人税、防衛特別法人税、住民税(都道府県民税と市町村民税)、利益に関連する金額を課税標準とする事業税が該当します。そのため、これらの税金に含まれるものでも、例えば住民税の均等割額のように利益とは関連のないものを課税標準とするものは税効果会計の対象とはなりません。

法人税と事業税は利益を課税標準とし、地方法人税、防衛特別法人税、住民税は法人税額を課税標準とします。また、特別法人事業税は事業税額(標準税率)を課税標準とします。なお、事業税については、標準税率の他に超過税率を実施している自治体もあります。

- 法人税=利益×税率

- 地方法人税=法人税額×税率

- 防衛特別法人税=法人税額×税率

- 住民税=法人税額×税率

- 事業税=利益×税率

- 特別法人事業税=事業税額×税率

また、事業税は納付した時に損金算入されます。

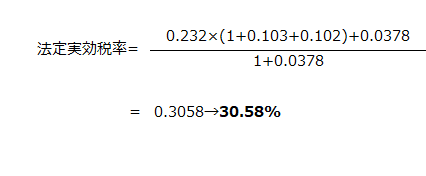

これらの条件から、以下の計算式で税効果会計で使用する法定実効税率が求められます。

計算式の詳しい解説は省略しますが、分母の(1+事業税率)は、課税所得の計算上、事業税が支払事業年度に損金算入されることを意味しています。

仮に法人税率=23.2%、地方法人税率=10.3%、防衛特別法人税率=4%、住民税率=10.4%、事業税率(超過税率)=1.18%、事業税率(標準税率)=1.00%、特別法人事業税率=260%だった場合、法定実効税率は31.52%となります。

なお、繰延税金資産又は繰延税金負債は、将来の納付税額を減額又は増額する効果があるものとして計算されるので、その回収又は支払いが行われると見込まれる期の税率に基づいて計算する必要があります。そのため、決算日現在において、改正税法が公布されており、将来の適用税率が確定している場合には、改正後の税率を適用しなければなりません。

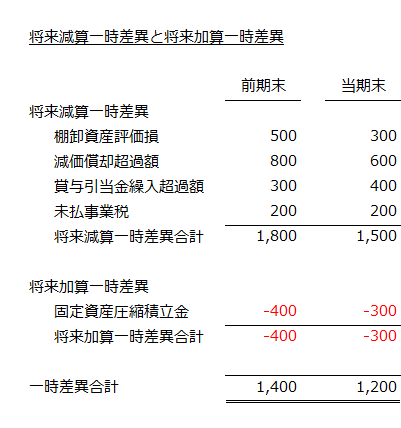

将来減算一時差異と将来加算一時差異の区分

繰延税金資産、繰延税金負債、法人税等調整額を計算するためには、まず、前期末と当期末の将来減算一時差異と将来加算一時差異を区分する必要があります。

評価差額を除くと、将来減算一時差異は発生年度に申告加算した一時差異であり、将来減算一時差異は発生年度に申告減算した一時差異ということができます。前期末と当期末の将来減算一時差異と将来加算一時差異は以下の通りだったとします。

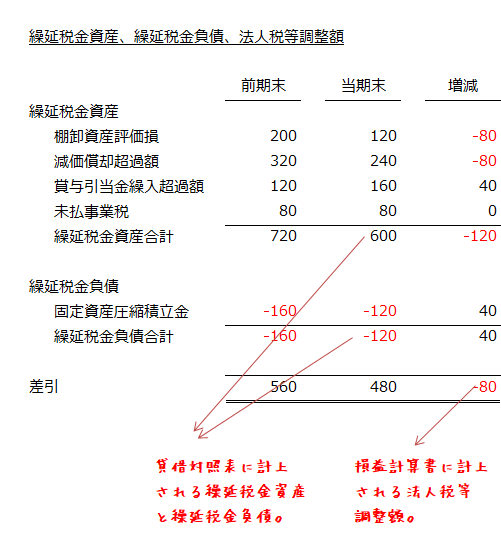

繰延税金資産、繰延税金負債および法人税等調整額の計算

前期末も当期末も法定実効税率が40%だったとします。繰延税金資産は当期末の将来減算一時差異に法定実効税率を乗じた金額となり、繰延税金負債は当期の将来加算一時差異に法定実効税率を乗じた金額となります。

損益計算書に計上される法人税等調整額は、繰延税金資産と繰延税金負債の差額を期首と期末で比較した増減額となります。ただし、評価差額に係る繰延税金資産と繰延税金負債は除きます。

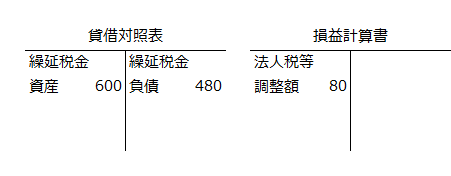

上記の将来減算一時差異と将来加算一時差異に法定実効税率40%を乗じて計算された繰延税金資産と繰延税金負債は以下の通りです。

当期末の繰延税金資産は600円、繰延税金負債は120円です。

法人税等調整額は、前期末の繰延税金資産と繰延税金負債との差額560円と当期末の繰延税金資産と繰延税金負債との差額480円の増減額80円となります。

なお、貸借対照表と損益計算書は以下の通りです。

評価差額の税効果

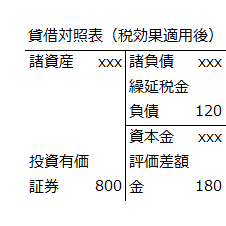

その他有価証券評価差額金のような資産の評価替えにより生じた評価差額が、損益計算書を経由せずに貸借対照表の純資産の部に直接計上される場合には、当該評価差額に係る繰延税金資産又は繰延税金負債は、当該評価差額から控除して計上します。

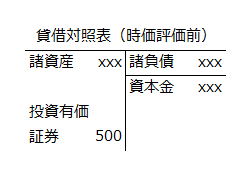

例えば、取得原価500円のその他有価証券を保有していた場合、時価評価前の貸借対照表は以下のようになります。

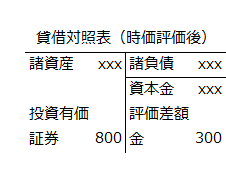

当該その他有価証券の時価が800円だった場合、時価評価後の貸借対照表は以下のようになります。

法定実効税率を40%とした場合、税効果会計を適用した後の貸借対照表は以下のようになります。

その他有価証券評価差額金のように損益計算書を経由せずに貸借対照表の純資産の部に計上される評価差額金については、税効果会計を適用しても、法人税等調整額は計上されません。このような評価差額金が、期間差異に該当しないことがその理由です。