資産除去債務の会計処理(税効果会計)の具体例

ここでは、税効果会計を適用した場合の資産除去債務の会計処理について、具体例を用いて解説します。

前提条件

- 甲社(3月決算会社)は、x1年4月1日に機械設備を6,000千円で取得し、使用を開始しました。耐用年数は3年です。

- 当該設備は、使用後に除去する法的義務があります。なお、除去に必要な支出は600千円と見積もっています。

- 資産除去債務は取得時に発生し、割引率は2%と見積もっています。なお、年利2%、期間3年の複利現価係数は、0.9423です。

- 機械設備は、残存価額0で定額法により減価償却を行っています。

- x4年3月31日に機械設備を除去しました。なお、除去にかかった支出は620千円です。

- 除去費用は、法人税法上、実際に機械設備を除去した年度に損金算入できるものとします。

- 法定実効税率は30%とします。

会計処理

資産除去債務の計算

機械設備を除去する際の将来キャッシュ・フロー見積額は600千円、割引率は2%なので、x1年4月1日に計上する資産除去債務は、565千円になります。

- 資産除去債務計上額

=600千円/(1+0.02)³

=565千円

年利2%、期間3年の複利現価係数が0.9423なので、これを将来キャッシュ・フロー見積額に乗じて、565千円と計算することもできます。

- 資産除去債務計上額

=600千円×0.9423

=565千円

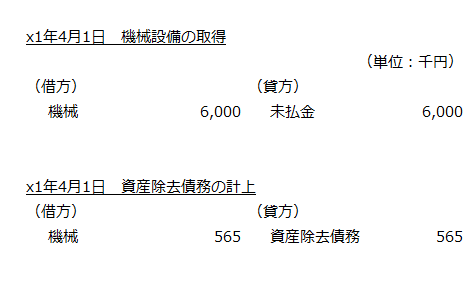

x1年4月1日

機械設備の取得と資産除去債務の計上

機械設備の取得価額6,000千円に資産除去債務に対応する除去費用565千円を加算した6,565千円を帳簿価額としますが、便宜上、機械設備の取得と資産除去債務の計上を区分して会計処理します。

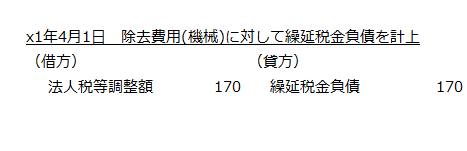

税効果会計の適用

資産除去債務に対応する除去費用(機械)565千円は、税務上は資産計上されません。そのため、会計上、機械の取得原価は565千円多く計上され、使用期間にわたる減価償却費も、税務上の減価償却費より毎期過大に計上されます。会計上の機械の帳簿価額と税務上の機械の帳簿価額の差は毎期の減価償却により解消されていくので、将来加算一時差異となります。したがって、機械565千円に対して繰延税金負債170千円を計上する必要があります。

- 繰延税金負債

=565千円×30%

=170千円

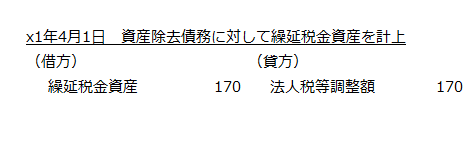

一方、除去費用は、実際に機械を除去した年度に税務上損金算入されるので、機械取得時に計上した資産除去債務565千円は、x1年度に損金算入できません。したがって、資産除去債務については、機械設備の除去時に会計上と税務上の差異が解消されるので、将来減算一時差異となり、資産除去債務565千円計上時には繰延税金資産170千円を計上します。

- 繰延税金資産

=565千円×30%

=170千円

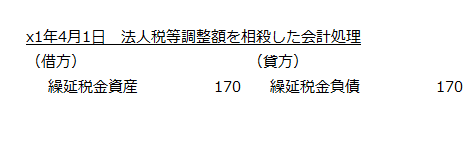

以上のように繰延税金負債と繰延税金資産を計上すると、借方と貸方の両方に法人税等調整額170千円が計上され、相殺される形になります。よって、上記2つの会計処理は、以下のように1つにまとめることができます。

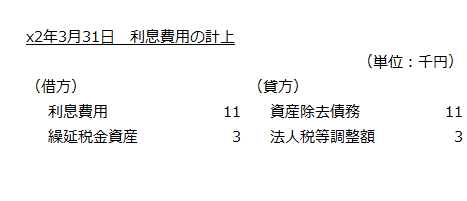

x2年3月31日

利息費用の計上

x1年4月1日に計上した資産除去債務565千円に割引率2%を乗じて、時の経過による増加額(利息費用)11千円を資産除去債務に加算します。

- 時の経過による資産除去債務の増加額

=565千円×2%

=11千円

また、増加した資産除去債務に対して繰延税金資産を計上します。

- 繰延税金資産

=11千円×30%

=3千円

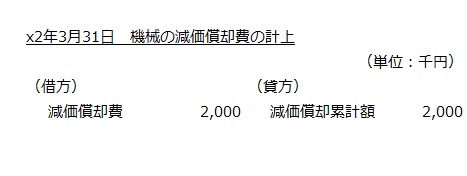

機械(取得原価6,000千円)の減価償却費の計上

機械(取得原価6,000千円)につき、期間3年、残存価額0、定額法で減価償却を行います。

- 減価償却費

=6,000千円/3年

=2,000千円

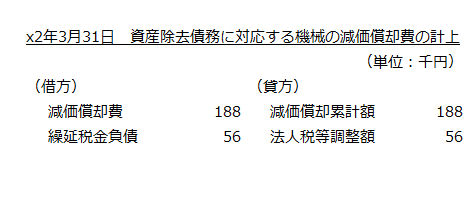

除去費用(565千円)の減価償却費の計上

資産除去債務に対応する除去費用(機械)565千円につき、期間3年、残存価額0、定額法で減価償却を行います。

- 減価償却費

=565千円/3年

=188千円

当該減価償却費188千円は、会計上は計上されていますが、税務上は計上されていません。したがって、会計上の利益が税務上の課税所得より少なくなっているため加算する必要があり、x1年4月1日に計上した繰延税金負債の一部を法人税等調整額に振り替えなければなりません。

- 繰延税金負債から法人税等調整額への振替額

=188千円×30%

=56千円

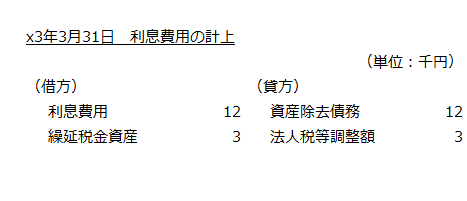

x3年3月31日

利息費用の計上

x1年4月1日に計上した資産除去債務565千円とx2年3月31日に計上した利息費用11千円の合計額576千円に割引率2%を乗じて、時の経過による増加額(利息費用)12千円を資産除去債務に加算します。

- 時の経過による資産除去債務の増加額

=(565千円+11千円)×2%

=12千円

また、増加した資産除去債務に対して繰延税金資産を計上します。

- 繰延税金資産

=12千円×30%

=3千円

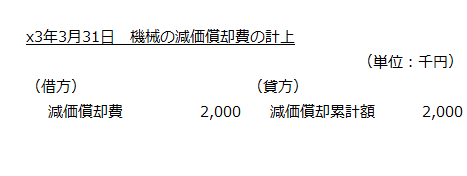

機械(取得原価6,000千円)の減価償却費の計上

機械(取得原価6,000千円)につき、期間3年、残存価額0、定額法で減価償却を行います。

- 減価償却費

=6,000千円/3年

=2,000千円

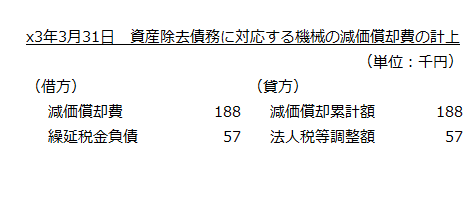

除去費用(565千円)の減価償却費の計上

資産除去債務に対応する除去費用(機械)565千円につき、期間3年、残存価額0、定額法で減価償却を行い、繰延税金負債の一部を法人税等調整額に振り替えます。

- 減価償却費

=565千円/3年

=188千円 - 繰延税金負債から法人税等調整額への振替額

=188千円×30%

=57千円

x4年3月31日

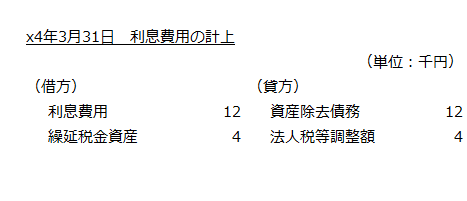

利息費用の計上

x1年4月1日に計上した資産除去債務565千円、x2年3月31日に計上した利息費用11千円、x3年3月31日に計上した利息費用12千円の合計額588千円に割引率2%を乗じて、時の経過による増加額(利息費用)12千円を資産除去債務に加算します。

- 時の経過による資産除去債務の増加額

=(565千円+11千円+12千円)×2%

=12千円

また、増加した資産除去債務に対して繰延税金資産を計上します。

- 繰延税金資産

=12千円×30%

=4千円

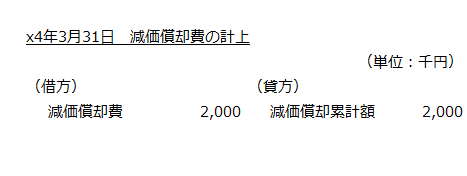

機械(取得原価6,000千円)の減価償却費の計上

機械(取得原価6,000千円)につき、期間3年、残存価額0、定額法で減価償却を行います。

- 減価償却費

=6,000千円/3年

=2,000千円

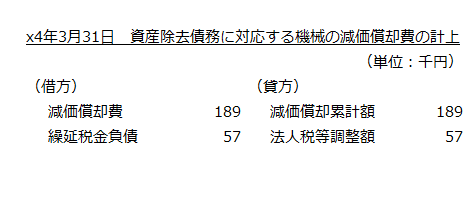

除去費用(565千円)の減価償却費の計上

資産除去債務に対応する除去費用(機械)565千円につき、期間3年、残存価額0、定額法で減価償却を行い、繰延税金負債の一部を法人税等調整額に振り替えます。

- 減価償却費

=565千円-188千円×2年

=189千円 - 繰延税金負債から法人税等調整額への振替額

=189千円×30%

=57千円

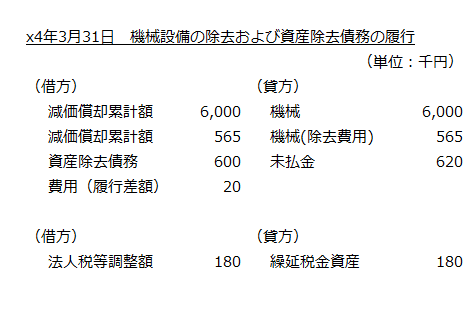

機械設備の除去および資産除去債務の履行

機械設備を除去し、資産除去債務を履行します。除去に係る実際の支出が620千円だったので、当初の見積額600千円との差額20千円を費用計上します。

また、資産除去債務の取崩額600千円に対応する繰延税金資産180千円を法人税等調整額に振り替えます。

- 繰延税金資産から法人税等調整額への振替額

=600千円×30%

=180千円

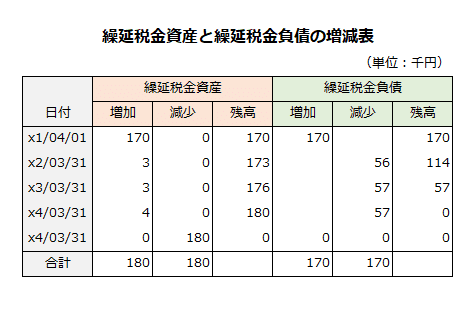

繰延税金資産と繰延税金負債の増減

繰延税金資産と繰延税金負債の増減を表にすると以下のようになります。

繰延税金資産は、x1年4月1日の資産除去債務565千円を計上した時に170千円が計上されます。その後、各期末に利息費用が計上されるのに合わせて繰延税金資産も増加し、x4年3月31日の機械除去前に180千円となります。そして、x4年3月31日の機械除去時に資産除去債務600千円が取り崩されるのにしたがい、繰延税金資産180千円(600千円×30%)が法人税等調整額に振り替えられて残高が0となり、会計上と税務上の差異が解消されます。

一方、繰延税金負債は、機械取得時に計上した資産除去債務に対応する除去費用565千円を機械の帳簿価額に加算した時に170千円計上されます。その後、各期末に減価償却費が計上されるのに合わせて、繰延税金負債を法人税等調整額に振り替えていき、x4年3月31日の機械除去前に繰延税金負債の残高が0となって、会計上と税務上の差異が解消されます。

資産除去債務について税効果会計を適用した場合、将来加算一時差異(繰延税金負債)は減価償却を通して自動的に解消されますが、将来減算一時差異(繰延税金資産)は、固定資産を除去するまで解消されません。