ソフトウェアの会計処理と開示

ソフトウェア制作費のうち、研究開発に該当する部分は研究開発費として費用処理します(研究開発費等に係る会計基準三なお書き)。

研究開発費に該当しないソフトウェア制作費は、販売目的のソフトウェアと自社利用目的のソフトウェアに区分して会計処理を行います。

ソフトウェアとコンテンツの区分

ソフトウェアとコンテンツは、別個の経済価値を有していることから、両者を分けて会計処理しなければなりません。

ここで、ソフトウェアはコンピュータに一定の仕事を行わせるプログラム等であるのに対し、コンテンツはその処理対象となる情報の内容を意味します。コンテンツの例としては、データベースソフトウェアが処理対象とするデータや、映像・音楽ソフトウェアが処理対象とする画像・音楽データ等を掲げることができます(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅱ 29.)。

制作者の会計処理

制作者においては、コンテンツとソフトウェアは、原則として別個のものとして会計処理します。

ただし、一方の価値の消滅が、他方の価値の消滅に直接結び付く場合など、両者が一体不可分なものとして明確に区分できない場合には、その主要な性格がソフトウェアかコンテンツかを判断してどちらかにみなして会計処理します(研究開発及びソフトウェアの会計処理に関する実務指針Ⅱ 30.)。

なお、コンテンツは、その性格に応じて関連する会計処理慣行に準じて処理すべきものと考えられます(研究開発費及びソフトウェアの会計処理に関するQ&A Q8)。

購入者の会計処理

購入者においては、ソフトウェアとコンテンツを一体として処理することが認められます。

ソフトウェアかコンテンツか、どちらで処理するかは、その主要な性格に応じて判断します。なお、ソフトウェアとコンテンツの経済価値を明確に区分できる場合には、両者を区分して会計処理することも認められます(研究開発及びソフトウェアの会計処理に関する実務指針Ⅱ 31.)。

研究開発費に該当しないソフトウェア制作費の会計処理

研究開発費に該当しないソフトウェア制作費は、販売目的のソフトウェアと自社利用のソフトウェアに区分され、さらに販売目的のソフトウェアは、受注制作のソフトウェアと市場販売目的のソフトウェアに区分されます(研究開発等に係る会計基準の設定に関する意見書三 3 (3))。

受注制作のソフトウェア

受注制作のソフトウェアの制作費は、請負工事の会計処理に準じて処理します(研究開発等に係る会計基準四 1)。

受注制作のソフトウェアは、工事契約と同様に収益を認識することから、一定の期間にわたり充足される履行義務となる場合が多く、その場合には、履行義務の充足に係る進捗度を見積り、収益を認識しなければなりません。

したがって、受注制作のソフトウェアの製作費は、当期に認識した収益に対応する原価を費用計上し、次期以降に収益認識される部分については資産計上することになります。

なお、期間がごく短い受注制作のソフトウェアについては、一定の期間にわたり収益を認識せず、完全に履行義務を充足した時点で収益を認識できます(収益認識に関する会計基準の適用指針第96項)。したがって、この場合には、受注制作のソフトウェアの制作費についても、完全に履行義務を充足した時点で費用処理することになります。

市場販売目的のソフトウェア

市場販売目的のソフトウェアである製品マスター(複写可能な完成品)の制作費は、研究開発に該当する部分を除き、資産として計上します。ただし、製品マスターの機能維持に要した費用は、資産として計上してはいけません(研究開発費等に係る会計基準四 3)。

ソフトウェアを市場で販売する場合には、製品マスターを制作し、これを複写したものを販売することになります。

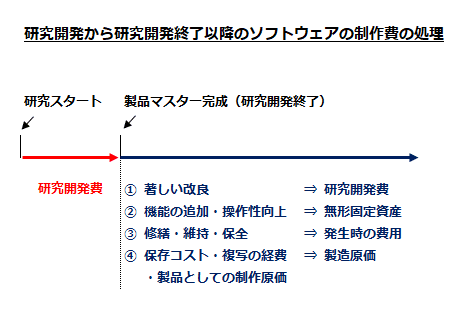

製品マスターの制作過程には、通常、研究開発に該当する部分と製品の製造に相当する部分とがあります。そのため、研究開発の終了時点の決定およびそれ以降のソフトウェア制作費をどのように取扱うのかが問題となります(研究開発費等に係る会計基準の設定に関する意見書三 3 (3) ①)。

研究開発の終了時点

新しい知識を具体化するまでの過程が研究開発です。

ソフトウェアの制作過程においては、製品番号を付すこと等により販売の意思が明らかにされた製品マスター(最初に製品化された製品マスター)が完成するまでの制作活動が研究開発と考えられます。

これは、製品マスターの完成は、工業製品の研究開発における量産品の設計完了に相当するものと考えられるからです(研究開発費等に係る会計基準の設定に関する意見書三 3 (3) ① イ)。

したがって、ここまでに発生した費用を研究開発費として処理することになります。

なお、最初に製品化された製品マスターの完成時点は、具体的には以下によって判定します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 8.)。

- 製品性を判断できる程度のプロトタイプが完成していること

- プロトタイプを制作しない場合は、製品として販売するための重要な機能が完成しており、かつ重要な不具合を解消していること

製品マスター完成後の制作費

製品マスターまたは購入したソフトウェアの機能の改良・強化は、原則として資産に計上します。ただし、著しい改良と認められる場合には、研究開発費として費用処理します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 9.)。

ここで、著しい改良とは、研究および開発の要素を含む大幅な改良を指し、完成に向けて相当程度以上の技術的な困難が伴うものをいいます。具体的には、以下が該当します(同実務指針Ⅱ 33.)。

- 機能の改良・強化を行うために主要なプログラムの過半部分を再制作する場合

- ソフトウェアが動作する環境(オペレーション・システム、言語、プラットフォームなど)を変更、追加するために大幅な修正が必要になる場合

なお、バグ取り、ウイルス防止等の修繕・維持・保全といったソフトウェアの機能維持に要した費用は発生時の費用として処理します。また、ソフトウェアの保存媒体のコスト、製品マスターの複写に必要なコンピュータ利用等の経費、利用マニュアルまたは使用説明書等の制作のための外注費、販売用とするための製品表示や包装にかかるコスト、制作に携わった従業員の人件費など、製品としてのソフトウェアの制作原価は、製造原価(棚卸資産)に計上します(同実務指針Ⅱ 33.)。

製品マスターの制作原価

製品マスターについては、適正な原価計算によってその取得原価を算定します。

製品マスターの制作原価は、以下のように区分し、無形固定資産に計上します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 10.)。

- 制作仕掛品についてはソフトウェア仮勘定

- 完成品についてはソフトウェア

なお、無形固定資産としての表示に当たっては製品マスターの制作仕掛品と完成品を区分することなく一括してソフトウェアその他当該資産を示す名称を付した科目としますが、制作仕掛品に重要性がある場合にはこれを区分して表示することが望ましいとされています(同実務指針Ⅰ 10.なお書き)。

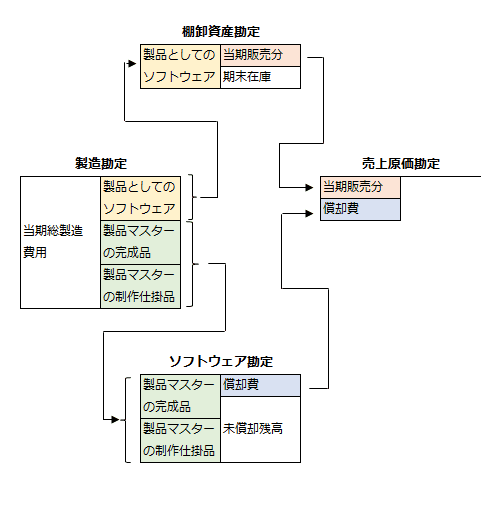

製品マスターの制作原価の処理

製品マスターの制作原価は、製造原価に含め、製品マスターの制作仕掛品および完成品を無形固定資産へ振り替えることにより製造原価から控除します。また、製品マスターの償却費は売上原価に直接参入します。具体的な処理は、以下のようになります(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅱ 35.)。

- 製品マスターの制作原価は製造原価として計上し、当期製造費用から制作仕掛品と完成品を無形固定資産に振り替える。

- 製品マスターの償却は販売したソフトウェアに対応する償却額とし、ソフトウェアの売上原価に計上する。

- 製品としてのソフトウェアで販売されなかったものおよび複写等制作途上のものについては、棚卸資産の仕掛品として計上する(製品マスターの償却費は配分されるべき原価が確定しないため当該仕掛品の原価には含めない)。

ソフトウェアのバージョンアップ

市場販売目的のソフトウェアのバージョンアップは、ソフトウェアの価値を高めるための活動であり、バージョンアップによって見込販売数量(収益)の増加、残存有効期間の延長などの効果がもたらされると考えられます。

このようなバージョンアップは、次の2種類に分けられます(研究開発費及びソフトウェアの会計処理に関するQ&A Q13)。

- 製品の大部分を作り直す大幅なバージョンアップ

- 既存の製品に機能を追加する、または操作性を向上させるなど、それほど大幅ではないバージョンアップ

「1」のバージョンアップでは、新しい製品を制作する場合と同様に、新しいバージョンで最初に製品化された製品マスターの完成時点までの費用を研究開発費として処理します。また、新しいバージョンの製品の販売に伴って古いバージョンの販売を中止する場合には、旧バージョンのソフトウェアについては資産の価値が失われているため、残存価額を除却する必要があります。

「2」のバージョンアップでは、基本的な設計を大きく変更しないため、バージョンアップに要した費用は資本的支出として資産計上し、完成しているソフトウェアの未償却残高と合算します。なお、ソフトウェアの償却費の計算に当たって、バージョンアップに伴う見込販売数量(収益)または残存有効期間の見直しが行われる場合には、見直し後の見込販売数量(収益)または残存有効期間を利用することが適切です。

販売済みのソフトウェアについて継続的にバージョンアップを行い、定期的に最新のソフトウェアに更新するような契約の場合、「2」のバージョンアップに該当する費用は資産計上し、見直し後の見込販売数量(収益)と残存有効期間を基に償却します。

市場販売目的のソフトウェアの償却方法

無形固定資産として計上したソフトウェアの取得原価は、当該ソフトウェアの性格に応じて、見込販売数量に基づく償却方法その他合理的な方法により償却しなければなりません(研究開発費等に係る会計基準四 5)。

ただし、毎期の償却額は、残存有効期間に基づく均等配分額を下回ってはいけません(同会計基準四 5ただし書き)。

市場販売目的のソフトウェアの合理的な償却方法としては、見込販売数量に基づく方法のほか、見込販売収益に基づく償却方法も認められます(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 18.)。

ただし、毎期の償却額は、残存有効期間に基づく均等配分額を下回ることは認められないので、見込販売数量または見込販売収益に基づく償却額と残存有効期間に基づく均等配分額とを比較し、いずれか大きい額を償却費として計上することになります。

なお、当初における販売可能な有効期間の見積りは、原則として3年以内の年数とし、3年を超える年数とするときには、合理的な根拠に基づくことが必要です(同実務指針Ⅰ 18)。3年以内とする根拠は、見込販売数量または見込販売収益の見積りは困難であり、毎期の償却額の下限を設定することで償却期間の長期化を防止することにあります(同実務指針Ⅱ 42)。

見込販売数量または見込販売収益を変更した場合の償却の方法

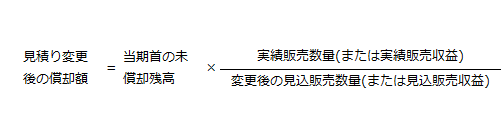

無形固定資産として計上したソフトウェアの取得原価を見込販売数量(または見込販売収益)に基づき償却する場合、総見込販売数量(または総見込販売収益)を変更することがあります。

この場合、過去に見積った見込販売数量(または見込販売収益)が、その時点の合理的な見積りによるのものであれば、見積り変更による影響を見積り変更後の会計期間に及ぼす処理を行います。したがって、見込販売数量(または見込販売収益)の見積りを変更した場合のソフトウェアの償却額は、以下のように計算することになります。

なお、見込販売数量(または見込販売収益)の変更について、過去に見積った見込販売数量(または見込販売収益)がその時点での合理的な見積りに基づくものでなく、これを事後的に合理的な見積りに基づいたものに変更する場合には、会計上の見積りの変更ではなく過去の誤謬の訂正に該当することに留意しなければなりません(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 19.なお書き)。

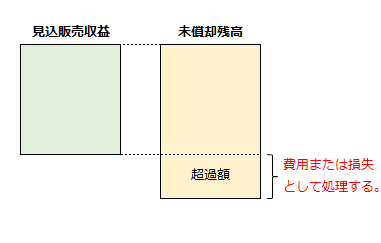

各事業年度末の未償却残高が翌期以降の見込販売収益を上回ることとなった場合

販売期間の経過に伴い、償却を実施した後の未償却残高が翌期以降の見込販売収益の額を上回った場合、当該超過額は一時の費用または損失として処理します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 20.)。

自社利用のソフトウェア

ソフトウェアを用いて外部へ業務処理等のサービスを提供する契約等が締結されている場合のように、その提供により将来の収益獲得が確実であると認められる場合には、適正な原価を集計した上、当該ソフトウェアの制作費を資産として計上しなければなりません(研究開発費等に係る会計基準四 3)。

社内利用のソフトウェアについては、完成品を購入した場合のように、その利用により将来の収益獲得または費用削減が確実であると認められる場合には、当該ソフトウェアの取得に要した費用を資産として計上しなければなりません(同会計基準四 3)。

将来の収益獲得または費用削減が確実であると認められない場合には、費用処理します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 11.)。

なお、ソフトウェアが資産計上される場合の一般的な例は以下の通りです(同実務指針Ⅰ 11.)。

- 通信ソフトウェアまたは第三者への業務処理サービスの提供に用いるソフトウェア等を利用することにより、会社(ソフトウェアを利用した情報処理サービスの提供者)が、契約に基づいて情報等の提供を行い、受益者からその対価を得ることとなる場合

- 自社で利用するためにソフトウェアを制作し、当初意図した使途に継続して利用することにより、当該ソフトウェアを利用する前と比較して会社(ソフトウェアの利用者)の業務を効率的または効果的に遂行することができると明確に認められる場合

- 市場で販売しているソフトウェアを購入し、かつ、予定した使途に継続して利用することによって、会社(ソフトウェア利用者)の業務を効率的または効果的に遂行することができると認められる場合

資産計上の開始時点

自社利用のソフトウェアにかかる資産計上の開始時点は、将来の収益獲得または費用削減が確実であると認められる状況になった時点であり、それを立証できる証憑に基づいて決定します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 12.)。

ソフトウェアの一部が制作された後に将来の収益獲得または費用削減が確実であると判断された場合は、将来の収益獲得または費用削減が確実であると認められた時点以降の費用を資産計上することになります。したがって、将来の収益獲得または費用削減が確実であると認められた時点から過去にさかのぼって、ソフトウェアの取得価額を資産計上することは認められません(研究開発費及びソフトウェアの会計処理に関するQ&A Q16)。

資産計上の終了時点

自社利用のソフトウェアにかかる資産計上の終了時点は、実質的にソフトウェアの制作作業が完了したと認められる状況になった時点であり、そのことを立証できる証憑に基づいて決定します。証憑の例としては、ソフトウェア作業完了報告書、最終テスト報告書等が考えられます(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 13.)。

購入ソフトウェアの設定等にかかる費用

外部から購入したソフトウェアについて、そのソフトウェアの導入に当たって必要とされる設定作業および自社の仕様に合わせるために行う付随的な修正作業等の費用は、購入したソフトウェアを取得するための費用として当該ソフトウェアの取得原価に含めます(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 14.)。

ただし、これらの費用について重要性が乏しい場合には、費用処理できます(同実務指針Ⅰ 14.ただし書き)。

ソフトウェアを大幅に変更して自社仕様にするための費用

自社で過去に制作したソフトウェアまたは市場で販売されているパッケージソフトウェアの仕様を大幅に変更して、自社のニーズに合わせた新しいソフトウェアを制作するための費用は、それによる将来の収益獲得または費用削減が確実であると認められるかどうかにより会計処理が異なります(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 15.)。

- 将来の収益獲得または費用削減が確実であると認められる場合は、資産計上

- 将来の収益獲得または費用削減が確実であると認められる場合以外は、研究開発目的の費用と考えられるので費用処理

その他の導入費用

ソフトウェアを利用するために必要なその他の導入費用は、以下のように処理します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 16.)。

- 新しいシステムでデータを利用するために旧システムのデータをコンバートするための費用については、発生した事業年度の費用とする。

- ソフトウェアの操作をトレーニングするための費用は、発生した事業年度の費用とする。

機器組込みソフトウェア

機械装置等に組み込まれて有機的一体として機能するソフトウェア(機器組込ソフトウェア)については、当該機械装置等の取得原価に算入し、「機械及び装置」等の科目を用いて処理します(研究開発費等に係る会計基準四 3および研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 17.)。

機器組込ソフトウェアを上記のように処理するのは以下の理由からです(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 41.)。

- 機能一体であることから機器とソフトウェアの対価は区分されていないのが通例である。

- 機器またはソフトウェアの技術革新を考えると、一方だけが長く機能することは考えにくい。

- 経済的耐用年数も両者に相互関連性が高い。

ただし、バージョンアップにより機能向上が革新的であるようなときは、機器とは別個にソフトウェアとして処理することが適切なこともあります。

また、機械等の購入時にソフトウェア交換が、契約により予定され、新・旧ソフトウェアの購入価格が明確な場合には、ソフトウェア部分を区分して処理することも考えられます。

自社利用のソフトウェアの償却方法

自社利用のソフトウェアについては、その利用の実態に応じて最も合理的と考えられる減価償却の方法を採用すべきですが、一般的には、定額法による償却が合理的です(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 21.)。

償却の基礎となる耐用年数としては、当該ソフトウェアの利用可能期間によるべきですが、原則として5年以内の年数とし、5年を超える年数とするときには、合理的な根拠に基づくことが必要です。

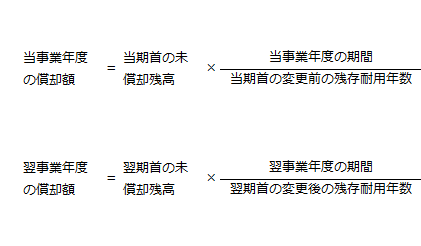

また、利用可能期間については、適宜見直しを行います。見直しの結果、新たに入手可能となった情報に基づいて当事業年度末において耐用年数を変更した場合には、以下の計算式により当事業年度および翌事業年度の償却額を算定します。

なお、耐用年数の変更について、過去に定めた耐用年数がその時点での合理的な見積りに基づくものでなく、これを事後的に合理的な見積りに基づいたものに変更する場合には、会計上の見積りの変更ではなく過去の誤謬の訂正に該当することに留意しなければなりません(同実務指針Ⅰ 21.なお書き)。

財務諸表における減価償却の方法に関する開示

市場販売目的のソフトウェア

市場販売目的のソフトウェアの償却方法については、重要な会計方針として以下の内容を開示します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 22.(1)①)。

- 市場販売目的のソフトウェアに関して採用した減価償却の方法

- 見込有効期間(年数)

自社利用のソフトウェア

自社利用のソフトウェアの償却方法については、重要な会計方針として以下の内容を開示します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 22.(1)②)。

- 自社利用のソフトウェアに関して採用した減価償却の方法

- 見込有効期間(年数)

記載上の留意点

ソフトウェアの減価償却方法の変更は、会計方針の変更に該当します(研究開発費及びソフトウェアの会計処理に関する実務指針Ⅰ 22.(2))。

また、見込有効期間および見込利用可能期間の変更は、会計上の見積りの変更に該当します(同実務指針Ⅰ 22.(2)また書き)。

減価償却方法の変更は、会計方針の変更に該当しますが、会計方針の変更を会計上の見積りの変更と区別することが困難な場合に該当することから、会計上の見積りの変更と同様に会計処理を行うことに留意しなければなりません。