贈与剰余金とは

贈与剰余金は、企業が他から財産の贈与や債務の免除を受けることで発生する剰余金です。資本的支出に充てられた国庫補助金や工事負担金、資本填補を目的とした債務免除益や資財提供益などが贈与剰余金に該当します。

贈与剰余金が、株主以外からの贈与によって発生した場合、それが損益取引から生じたものととらえるか、資本取引から生じたものととらえるかによって、解釈が異なってきます。贈与剰余金が、損益取引から生じたととらえれば利益剰余金と解釈できますが、資本取引から生じたととらえれば資本剰余金と解釈できます。

資本剰余金と解釈する考え方

贈与が、企業資本の助成を目的として行われた場合、贈与剰余金を企業内に拘束しなければ、贈与者の意思が尊重されなくなります。つまり、贈与剰余金を利益としてしまうと、それに対して課税されたり、配当として株主に支払われたりするため、企業資本の助成という目的が達成されなくなるのです。

特に国から税収を財源とする国庫補助金を受け入れた場合、これが利益として課税対象になるのでは、国庫補助金の一部が再び国庫に戻るという不合理が生じます。また、受入れた国庫補助金が利益として処理され、株主への配当に回ってしまうのは、社会的公正性の面から問題があります。

利益剰余金と解釈する考え方

贈与剰余金を資本剰余金とすると、株主以外からの資本の払込を認めたことになり、株式会社の所有者が株主であるという株式会社制度の前提を無視することになってしまいます。

また、株主からの払込や借入によって資金を調達した場合、資金の調達源泉と関係なく、それらは設備投資や商品の仕入れ、費用の支払いに充てられます。つまり、資金の調達源泉と運用形態とは、紐付きの関係にないということです。しかし、贈与剰余金を資本的支出に充てる場合には資本剰余金とするのでは、他の資金調達方法と整合的ではありません。

そもそも、贈与剰余金の社外流出を防ぐために資本剰余金としなくても、課税や配当に回せない利益として社内に拘束すれば、資本助成を目的として財産を提供した贈与者の意思を無視することにはならず、贈与剰余金を利益剰余金としても不都合は生じません。また、後述する圧縮記帳や繰延負債として処理する方法を採用すれば、固定資産の取得に充てた受贈益を収益獲得時の会計期間の利益として期間損益計算に反映させることができます。

利益剰余金とした場合の会計処理

贈与剰余金を利益剰余金とする場合には、様々な会計処理が考えられます。

当期の利益とする方法

贈与を受けた会計期間の利益として損益計算書に計上します。しかし、この方法では、利益が課税や配当として社外流出するので、贈与者の意思を尊重できません。

当期の利益とせずに利益剰余金を計上する方法

利益剰余金は、損益計算書を経由した利益が貸借対照表に計上されるものです。しかし、損益計算書を経由すると配当や課税によって贈与された財産が社外に流出してしまいます。そこで、贈与剰余金を損益計算書を経由せずに直接貸借対照表に計上し、処分不能な利益剰余金として社内に拘束する方法が考えられます。

しかし、この方法では、受贈という事実が期間損益計算に反映されないといった問題があります。

圧縮記帳

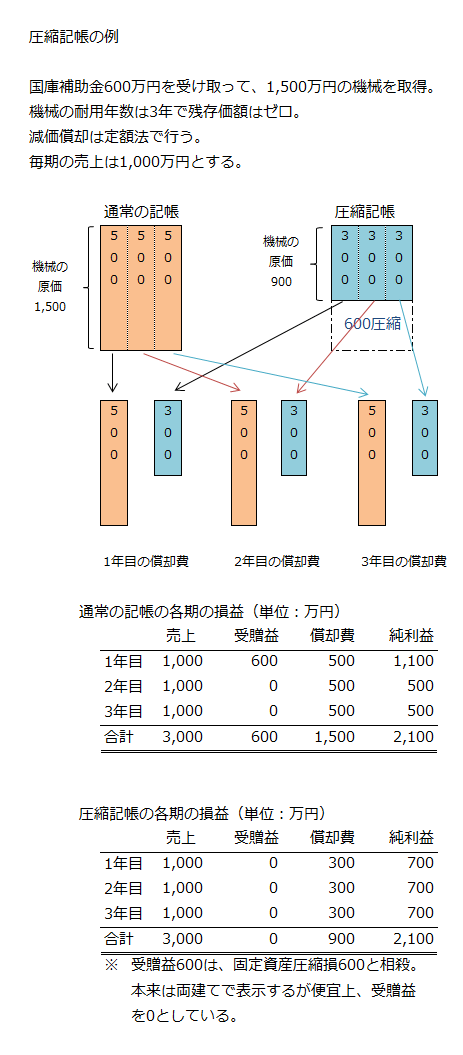

贈与を受けた資金で固定資産を取得した場合、当該固定資産の取得原価から贈与を受けた金額を減額する方法が考えられます。これを圧縮記帳といいます。以下に圧縮記帳の例を示します。

圧縮記帳を行うと、毎期の減価償却費が少なく計上されます。そのため、毎期の利益が圧縮記帳をしない場合よりも多くなります。これは、国庫補助金受贈益を贈与を受けた会計期間に一度に収益とせず、固定資産の減価償却期間にわたって分割して収益計上したのと同じ効果があります。

上の例では、2年目と3年目の純利益が、通常の記帳方法と比較して、200万円多くなっています。これは、600万円の国庫補助金を3年に渡り、毎期200万円ずつ収益計上したのと同じ結果です。しかし、1年目の純利益は、通常の記帳方法の方が受贈益600万円を一度に計上しているので、圧縮記帳の場合よりも純利益が400万円多くなります。

ここで留意すべきは、通常の記帳方法も圧縮記帳も3年間の純利益の合計は2,100万円で同じということです。圧縮記帳の効果は、取得した固定資産の耐用期間に渡り、収益を繰延べたということでしかありません。しかし、圧縮記帳をしなければ、受贈益が発生した会計期間に一度に収益計上されてしまい、取得した固定資産を使用して収益を獲得する前に利益として課税や配当の対象となり、当該受贈益が社外流出してしまいます。

繰延負債を計上する方法

圧縮記帳を行うことで、受贈益を固定資産の耐用期間にわたって繰延べることができます。しかし、圧縮記帳をすると固定資産の原価が受贈益と同額だけ少なくなってしまい、公正な評価額が貸借対照表に計上されないといった問題が起こります。

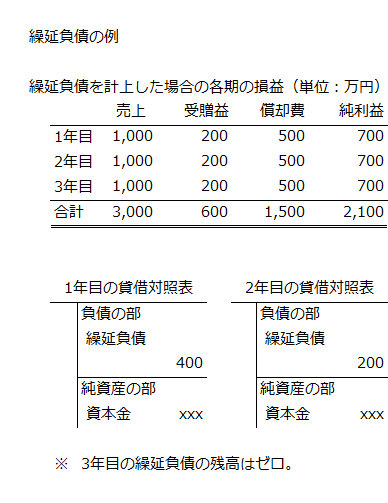

そこで、受贈益を固定資産の取得原価から控除せずにいったん負債として貸借対照表に計上し、固定資産の耐用期間にわたって、各会計期間に収益計上していく方法が考えられます。この時に収益を繰延べるために貸借対照表の負債に計上される科目を繰延負債または繰延収益といいます。

繰延資産がすでに役務の提供を受け、支払や支払義務が確定している支出を将来効果が発現する会計期間に費用として計上するために繰延べるのと同様にすでに確定している収入を将来の会計期間の収益とするために繰延べるのが繰延負債です。

上の圧縮記帳の例を繰延負債として処理した場合の各期の損益と貸借対照表の一部を以下に示します。

受贈益600万円は、各会計期間に200万円ずつ計上されます。1年目の収益とされなかった受贈益の残高400万円は、貸借対照表の負債の部に繰延負債として計上されます。2年目の繰延負債は200万円、3年目の繰延負債はゼロです。

各会計期間の純利益は圧縮記帳をした場合と同じ結果となります。また、貸借対照表に計上される機械の取得原価は、圧縮記帳を行わない場合と同じになります。