持分法適用関連会社が保有する親会社株式等を売却した場合の連結財務諸表上の会計処理

ここでは、持分法適用関連会社が保有する親会社株式等を売却した場合の連結財務諸表上の会計処理について具体例を用いて解説します。

前提条件

- 甲社(3月決算会社)は、丙社(3月決算会社)の株式を30%所有し、連結財務諸表上、持分法適用関連会社としています。

- x1年3月31日(決算日)時点で、丙社は、甲社株式を保有しています。甲社株式は、その他有価証券に分類し投資有価証券勘定で処理しています。x1年3月31日時点の甲社株式の帳簿価額、時価は以下の通りです。

帳簿価額=500

時価=600 - 甲社も丙社も、法定実効税率は30%です。

- x1年8月1日に丙社は、甲社株式の全株を800で市場売却し、売却益300を計上しました。

- x2年3月31日(決算日)に丙社は、甲社株式売却益300に対応する税金90を計上しました。

会計処理

x1年3月31日

丙社

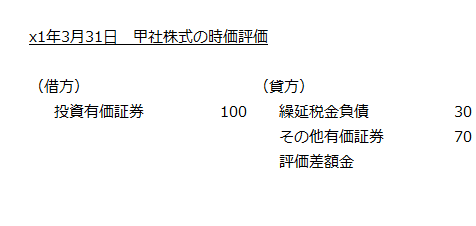

丙社は、その他有価証券に計上している甲社株式を時価評価します。

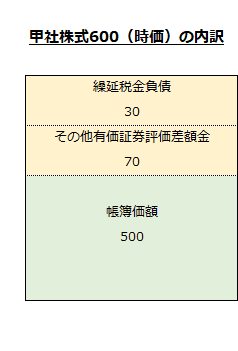

帳簿価額と時価との差額は100なので、以下の計算より、繰延税金負債は30、その他有価証券評価差額金は70になります。

- 甲社株式の時価と帳簿価額との差額

=600-500

=100 - 繰延税金負債

=時価と帳簿価額との差額×法定実効税率

=100×0.3

=30 - その他有価証券評価差額金

=時価と帳簿価額との差額×(1-法定実効税率)

=100×(1-0.3)

=70

以上の計算を図示すると以下のようになります。

よって、甲社株式の時価評価の会計処理は以下のようになります。

連結修正仕訳

持分法適用関連会社が保有する親会社株式等は、連結財務諸表上では自己株式として扱います(自己株式及び準備金の額の減少等に関する会計基準第17項)。自己株式は、取得原価をもって純資産の部の株主資本から控除する(同会計基準第7項)ことから、持分法適用関連会社である丙社が保有する甲社株式の帳簿価額500のうち、甲社持分30%部分を丙社株式(関連会社株式)から自己株式に振り替えます。

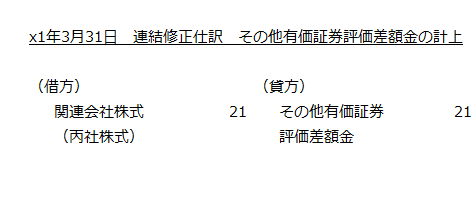

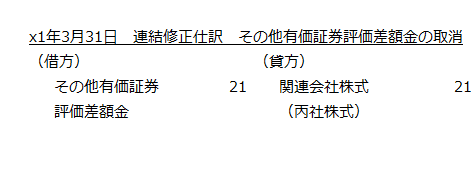

丙社株式を自己株式に振り替える前に丙社が計上した甲社株式に係るその他有価証券評価差額金70のうち、甲社持分30%について関連会社株式とその他有価証券評価差額金を計上します。

- 丙社が保有する甲社株式に係るその他有価証券のうち甲社の持分

=70×0.3

=21

よって、甲社でのその他有価証券評価差額金の計上の会計処理は以下のようになります。

次に持分法適用関連会社が保有する親会社株式等は取得原価で評価することから、上記のその他有価証券評価差額金の計上の会計処理を取り消します。

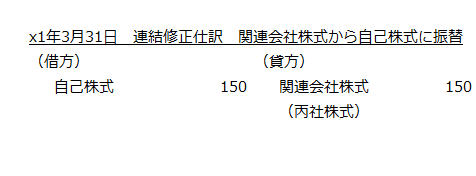

最後に丙社が保有する甲社株式の帳簿価額500のうち、甲社の持株比率30%部分について、丙社株式(関連会社株式)から自己株式に振り替えます。

- 丙社株式から自己株式への振替

=甲社株式の帳簿価額×甲社の持株比率

=500×0.3

=150

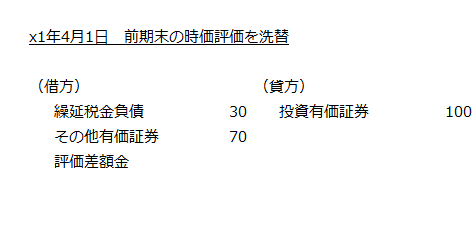

x1年4月1日

丙社

丙社が前期末に計上した繰延税金負債30とその他有価証券評価差額金70を洗替処理します。

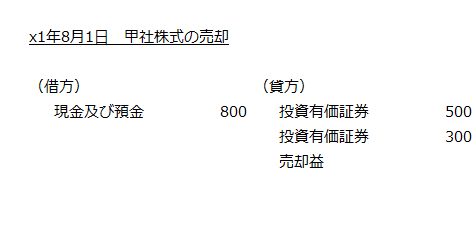

x1年8月1日

丙社

丙社が、甲社株式の全株を800で売却したので、売却益300を計上します。

- 甲社株式の売却益

=800-500

=300

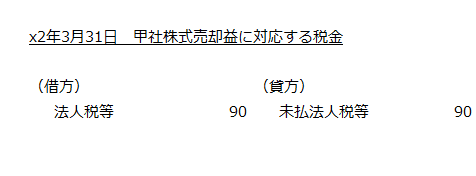

x2年3月31日

丙社

x1年8月1日に甲社株式を売却した時の売却益300に対応する税金90を計上します。

- 甲社株式の売却益に対応する税金

=300×0.3

=90

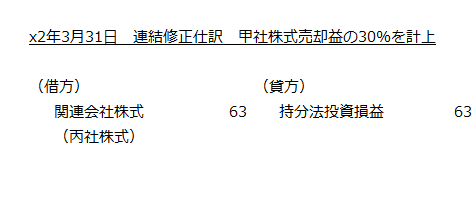

連結修正仕訳

丙社の甲社株式売却益(税引後)のうち、甲社の持分比率30%部分につき丙社株式(関連会社株式)を増加させます。

- 甲社に配分する甲社株式売却益

=(300-90)×0.3

=210×0.3

=63

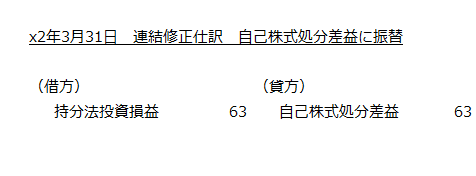

会計処理は以下の通りです。

連結財務諸表上は、持分法適用関連会社の親会社株式等売却は、自己株式の処分と同様に扱うため、親会社株式等売却益は自己株式処分差益となり、資本剰余金に計上します(自己株式及び準備金の額の減少等に関する会計基準第18項)。

したがって、丙社が計上した甲社株式売却益210(税引後)のうち63は持分法投資損益から自己株式処分差益に振り替え、資本剰余金に計上します。