正味現在価値法による設備投資の経済計算

正味現在価値法は、投資から得られる年々の増分現金流入額を資本コストで割り引いた現在価値合計から、投資に必要な増分現金流出額を資本コストで割り引いた現在価値合計を差引いて、正味現在価値(net present value;NPV)を計算し、投資案の正味現在価値が正(+)であれば有利、負(-)であれば不利と判定する方法です。

- 正味現在価値

=増分現金流入額の現在価値合計-増分現金流出額の現在価値合計

正味現在価値法では、正味現在価値が大きい投資案ほど有利と判定されます。

なお、正味現在価値法は、DCF法(discounted cash flow method;現金流入割引率法)に属します。

計算例

ここでは、正味現在価値法による設備投資の経済計算について、具体的な例を用いて解説します。

計算の前提

甲社では、新たな設備投資を計画しています。

候補として挙がっているのは、投資案Aと投資案Bであり、それぞれの投資額と年々の増分現金流入額は、以下のように見積もられています。

なお、甲社の資本コストは10%です。

投資案A

- 投資額=1,500,000円

- 経済命数=3年

- 1年目の増分現金流入額=700,000円

- 2年目の増分現金流入額=800,000円

- 3年目の増分現金流入額=600,000円

- 3年後の設備の処分価値=0円

投資案B

- 投資額=2,000,000円

- 経済命数=3年

- 1年目の増分現金流入額=1,200,000円

- 2年目の増分現金流入額=1,000,000円

- 3年目の増分現金流入額=800,000円

- 3年後の設備の処分価値=0円

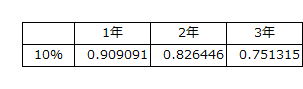

割引率10%の複利現価係数

甲社では、正味現在価値法により、投資案Aと投資案Bのどちらが有利かを判定しています。

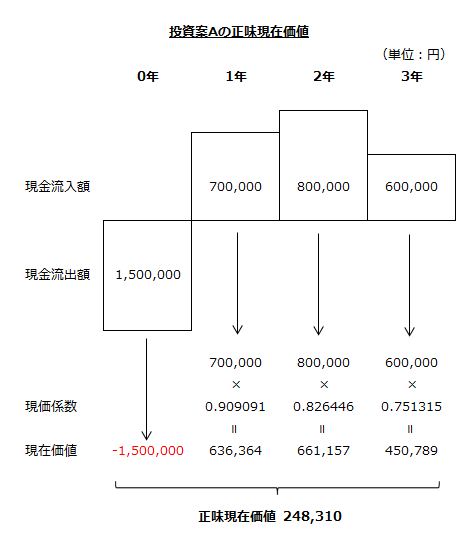

投資案Aの正味現在価値

投資案Aの正味現在価値を計算するには、年々の増分現金流入額の現在価値合計と投資に必要な増分現金流出額の現在価値合計を計算しなければなりません。

年々の増分現金流入額の現在価値合計

年々の増分現金流入額の現在価値は、各年の現金流入額に現価係数を乗じて求めます。

- 1年度=700,000円×0.909091=636,364円

- 2年度=800,000円×0.826446=661,157円

- 3年度=600,000円×0.7513153=450,789円

- 合計=636,364円+661,157円+450,789円=1,748,310円

投資に必要な増分現金流出額の現在価値合計

投資に必要な増分現金流出額は、0年度の投資額1,500,000円です。

正味現在価値

したがって、投資案Aの正味現在価値は、248,310円になります。

- 正味現在価値=1,748,310円-1,500,000円=248,310円

以上の計算を図で示すと以下のようになります。

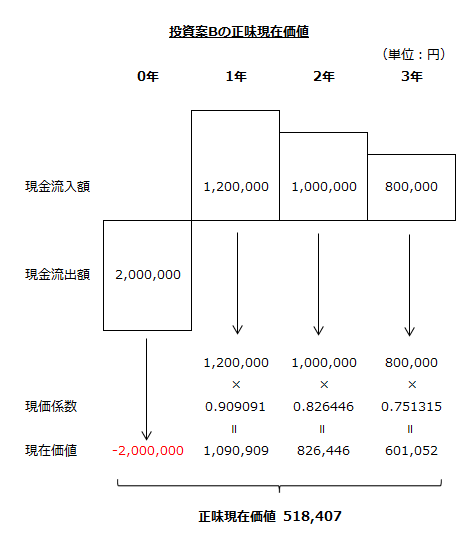

投資案Bの正味現在価値

投資案Bの正味現在価値も、投資案Aと同じように計算します。

年々の増分現金流入額の現在価値合計

- 1年度=1,200,000円×0.909091=1,090,909円

- 2年度=1,000,000円×0.826446=826,446円

- 3年度=800,000円×0.7513153=601,052円

- 合計=1,090,909円+826,446円+601,052円=2,518,407円

投資に必要な増分現金流出額の現在価値合計

投資に必要な増分現金流出額は、0年度の投資額2,000,000円です。

正味現在価値

したがって、投資案Bの正味現在価値は、518,407円になります。

- 正味現在価値=2,518,407円-2,000,000円=518,407円

以上の計算を図で示すと以下のようになります。

結論

以上より、投資案Bの正味現在価値が大きいので、投資案Bを採用すべきです。

正味現在価値法の長所と短所

正味現在価値法は、貨幣の時間価値を考慮した評価方法である点で優れています。

しかし、複数の投資案の優劣を評価する基準が絶対額である正味現在価値なので、投資の資金効率が明らかにされない短所があります。