設備投資意思決定における法人税節約額(タックスシールド)の取り扱い

設備投資意思決定で取り扱うデータは、増分現金流出入額(増分キャッシュ・フロー)です。

そのため、減価償却費のような非現金支出費用は、設備投資意思決定では無視されます。

しかし、非現金支出費用が、税務上損金算入されれば、その分だけ法人税額が少なくなるので、設備投資意思決定で、非現金支出費用を全く取り扱わなくて良いわけではありません。

減価償却費の自己金融効果

例えば、ある企業の1年間の収益と費用が以下の通りだったとします。

- 収益=1,000,000円

- 現金支出費用=400,000円

- 減価償却費=200,000円

- 法人税率=30%

上のデータから、この企業の税引前当期純利益は、400,000円になります。

- 税引前当期純利益

=1,000,000円-400,000円-200,000円=400,000円

法人税額は、税引前当期純利益の30%なので120,000円です。

- 法人税額

=400,000円×30%=120,000円

したがって、税引後当期純利益は、280,000円になります。

- 税引後当期純利益

=400,000円-120,000円=280,000円

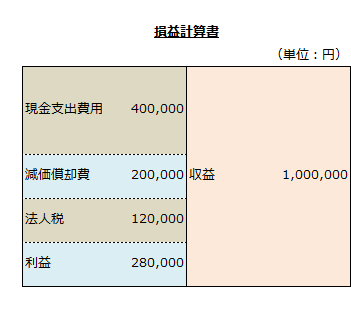

以上の計算結果を損益計算書にすると以下の通りです。

もしも、収益の全額を現金で回収し、法人税を現金で納めたとすれば、この企業の増分キャッシュ・フローは、480,000円となります。

- 増分キャッシュ・フロー

=1,000,000円-400,000円-120,000円=480,000円

ここで、税引後当期純利益280,000円と増分キャッシュ・フロー480,000円との差額200,000円は何を意味しているのでしょうか。

もう一度、損益計算書を見ると、減価償却費が200,000円であり、上の差額200,000円と一致しているのがわかります。

減価償却費は、損益計算上は費用として扱われるので、その分だけ当期純利益を減少させます。しかし、増分キャッシュ・フローの計算では、減価償却費は現金の支出がないので、増分キャッシュ・フローを減少させることはありません。

減価償却費の計上は、資金を社内に留保する効果があり、これを自己金融効果といいます。

なお、増分キャッシュ・フローは、以下の計算式でも求めることができます。

- 増分キャッシュ・フロー

=税引後当期純利益+減価償却費

=280,000円+200,000円

=480,000円

法人税節約額の計算

では、損益計算書に減価償却費を計上しなかった場合には、収益から差し引かれるのは、非現金支出費用と法人税だけとなるので、税引後当期純利益と増分キャッシュ・フローは一致するのでしょうか。

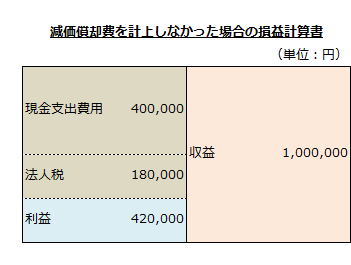

減価償却費を計上しなかった場合の損益計算書を作成して確認してみましょう。

- 税引前当期純利益

=1,000,000円-400,000円=600,000円 - 法人税額

=600,000円×30%=180,000円 - 税引後当期純利益

=600,000円-180,000円=420,000円

増分キャッシュ・フローは480,000円でしたが、減価償却費を計上しなかった場合の税引後当期純利益は420,000円です。

両者の差額60,000円は何を意味しているのでしょうか。

これは、減価償却費が持っている法人税を節約する効果を意味しています。

減価償却費200,000円を計上すると、税引前当期純利益は200,000円少ない400,000円になります。

法人税は税引前当期純利益に税率30%を乗じて計算しています。そのため、税引前当期純利益が多いほど、法人税額も多くなります。だから、減価償却費200,000円を損金に計上しなかった場合には、その分だけ法人税の負担額も多くなります。

したがって、減価償却費を計上しなかった場合の税引前当期純利益と減価償却費を計上した場合の当期純利益との差額に法人税率を乗じて求めた金額が、減価償却費を計上したことによる法人税節約額となります。

- 法人税節約額

=(600,000円-400,000円)×30%=60,000円

さて、減価償却費を計上しなかった場合の税引前当期純利益と減価償却費を計上した場合の税引前当期純利益との差額は、結局は減価償却費と同額になります。

したがって、法人税節約額は、以下の計算式でも求めることができます。

- 法人税節約額=減価償却費×法人税率

この計算式に減価償却費200,000円と法人税率30%を入れると、法人税節約額は60,000円となります。

- 法人税節約額=200,000円×30%=60,000円

このように減価償却費のような非現金支出費用が、税務上損金算入されると、法人税額を減額する効果があります。

設備投資意思決定では、非現金支出費用は増分キャッシュ・フローの計算には含めませんが、それによる法人税節約額は増分キャッシュ・フローの計算に含める必要があります。

なお、法人税節約額は、タックス・シールドともいわれます。