減価償却の財務的効果

減価償却は、有形固定資産の取得原価を耐用年数にわたって費用配分する手続きです。これは適正な期間損益計算の観点から要請されます。そのため、耐用年数の決定にあたっては、その固定資産の利用可能期間を適正に見積もる必要があります。

減価償却の目的は適正な期間損益計算にありますが、減価償却を行うと、固定資産の流動化、自己金融効果という2つの財務的効果が生じます。

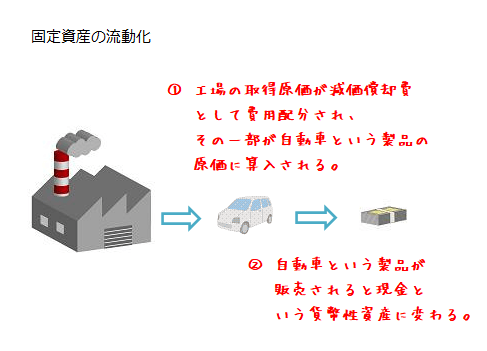

固定資産の流動化

固定資産の流動化とは、固定資産に投下された資金が、貨幣性資産として回収されたり、棚卸資産に転化することをいいます。

例えば、自動車を生産するために工場を建てた場合、貸借対照表には建物という有形固定資産が計上されます。建物は、減価償却によって、費用配分が行われますが、その費用は、自動車の製造原価に算入されます。自動車を生産している企業にとって自動車は棚卸資産にあたるため、建物の取得原価が減価償却によって自動車の取得原価に算入されると、それは棚卸資産という流動資産に転化したことになります。

また、当該自動車が得意先に販売されると現金という貨幣性資産が企業に流入することになります。

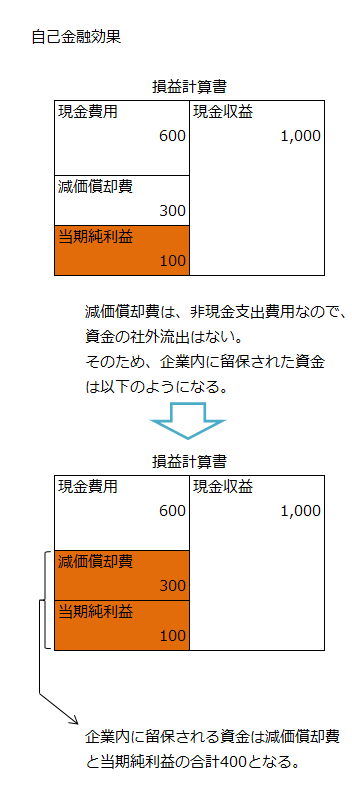

自己金融効果

減価償却は、過去に取得した固定資産の原価を耐用期間にわたって費用配分する手続きなので、減価償却費が計上されたからといって、当期にそれだけの資金の流出が起こるわけではありません。

例えば、損益計算書に現金収益が1,000、現金費用が600、減価償却費が300計上されていた場合、当期純利益は100となります。この場合、当期純利益100だけ、資金が増加したと思いますが、実際には非現金支出費用の減価償却費が300計上されているので、企業内に留保された資金は400となります。これは、現金収益1,000から現金費用600を差し引いた金額400と一致します。

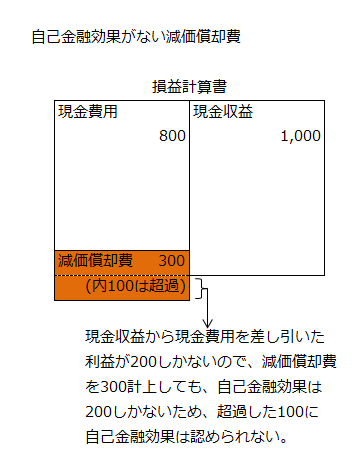

このように減価償却費が計上されると、その分だけ資金が社内に留保されますが、留保される資金は、非現金支出費用計上前の利益の範囲内になることに留意する必要があります。

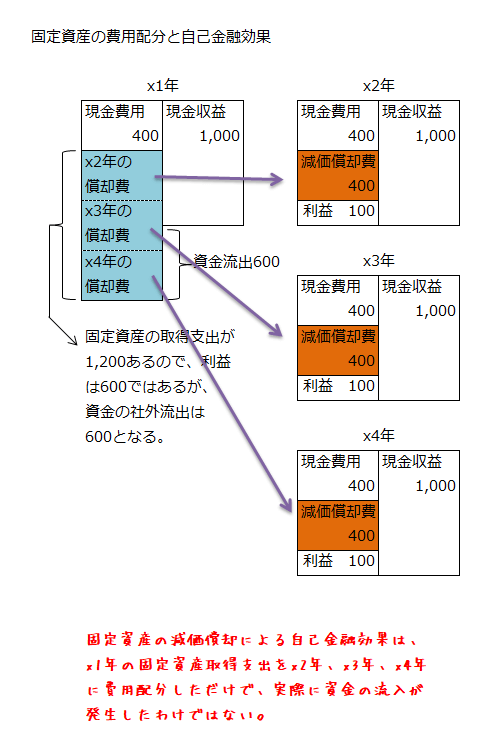

また、自己金融効果は、あたかも資金の流入があったように思えますが、実際には、過去の固定資産取得支出が、耐用期間にわたって費用配分された結果でしかありません。

例えば、毎期、損益計算書に現金収益が1,000、現金費用が400計上されたとします。x1年に固定資産を1,200で購入し、x2年からx4年の3年にわたって400ずつ減価償却費を計上した場合、各期の損益計算書は以下のようになります。

x1年の利益は、現金収益1,000から現金費用400を差し引いた600となりますが、固定資産の取得のための支出が1,200あるので、実際には、600だけ資金が社外流出したことになります。

また、x2年、x3年、x4年それぞれの会計期間で400の減価償却費が計上され、利益100と合わせて企業内に資金が500留保されたことになります。しかし、3年間の減価償却費の合計は、x1年の固定資産取得支出と一致するので、実際には自己金融効果によって資金の流入があったのではなく、過去の支出が回収されただけということになります。

なお、減価償却は、適正な期間損益計算を目的として行われるものであって、固定資産に投下した資金の回収期間を優先して耐用年数が決定されるものではありません。自己金融効果は、適正な期間損益計算の結果生じる効果ということに留意する必要があります。