繰延資産の要件と根拠

繰延資産は、擬制資産と呼ばれる実体のない資産です。そのため、換金することができません。このような繰延資産を貸借対照表の資産の部に計上するためには、一定の要件を満たす必要があります。また、擬制資産である繰延資産を貸借対照表に計上することが認められるには、それ相応の根拠がなくてはなりません。

要件

繰延資産として認められるためには、以下の3つの要件を満たす必要があります。

- すでに代価の支払いが完了または支払義務が確定していること

- 役務(サービス)の提供を受けていること

- 効果が将来にわたって発現すると期待されること

すでに代価の支払いが完了または支払義務が確定していること

会計上資産として認められるためには、代価の支払が完了しているか、支払義務が確定していることが必要です。これは、繰延資産だけでなく、棚卸資産や固定資産にも共通していることです。

役務(サービス)の提供を受けていること

繰延資産として貸借対照表に計上が認められるためには、役務の提供を受けていることが必要となります。いまだ役務の提供を受けていない前払費用とは異なります。

効果が将来にわたって発現すると期待されること

貸借対照表に資産計上が認められるためには、将来の収益獲得に貢献することが期待されなければなりません。例えば、商品は将来販売することで売上に貢献しますし、機械は将来販売する製品を造るために使用されるので、将来の売上に貢献します。これらの科目が資産として計上されるのは、将来の収益獲得に貢献すると期待されているからです。将来に何らの効果も期待できない支出は、資産性が認められないので、繰延資産には該当しません。

根拠

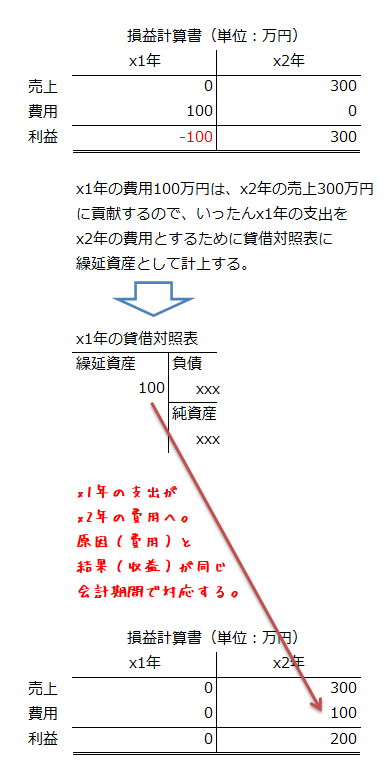

貸借対照表に繰延資産の計上が認められる根拠となるのは、適正な期間損益計算の観点からです。

繰延資産は、換金することができないので、それを債務の弁済手段に充てることはできません。そのため、債権者保護の観点からは、貸借対照表への計上を認めるべきではありません。また、すでに支出があるものを即時に費用として処理せず、貸借対照表に資産として計上することは保守主義の観点からも認めるべきではないといえます。

しかし、当期の支出が時期以降の収益獲得に貢献するのであれば、収益獲得時の会計期間に費用として計上する方が、期間損益計算が適正に行われます。

例えば、当期に100万円の支出があり、その効果で次期に300万円の売上の増加が期待できるのであれば、次期に売上300万円を計上した時に、それに対応する費用100万円を同時に計上し、200万円の利益を獲得したと計算するのが妥当といえます。もしも、支出時に即時費用処理した場合、当期は収益が全く計上されず100万円の損失が発生し、次期には売上300万円が計上されているのに費用が全く計上されないことになります。これでは、収益と費用の関係がわかりにくくなります。

このように繰延資産に換金価値がないにもかかわらず、資産性が認められるのは、収益と費用の関係を明らかにする適正な期間損益計算が重視されているからなのです。