金銭債権

金銭債権とは、金銭によって弁済を受けることができる債権のことです。金銭債権は、大きく分けて、企業の主たる営業活動から生じた営業債権とそれ以外の取引から生じた債権に分類されます。

営業債権

営業債権は、売上債権とも呼ばれ、受取手形と売掛金がその代表です。

受取手形は、振出人が受取人に金銭の支払いを約した約束手形や振出人が第三者に支払いを委託する為替手形を受け取った時に用いる勘定科目です。また、売掛金は、商品や製品を販売し、未だ代金の支払いを受けていないときに用いる勘定科目です。

実務では、1ヶ月間に販売した商品や製品の売上代金をまとめて請求して約束手形を受け取り、その手形を銀行に持ち込み、3ヶ月後から6ヶ月後に期日が到来すると、銀行口座に入金されるといった取引を行っていることが多いです。この場合、1ヶ月間に販売した商品の売上代金は売掛金として記帳し、手形を受け取った時に売掛金から受取手形に振り替える会計処理が行われます。

その他の金銭債権

営業債権以外の金銭債権には、未収入金や貸付金などがあります。

未収入金は、商品や製品などその企業の主たる営業品目以外のものを売却した時に生じます。例えば、営業のために使っていた自動車を新品に買い替えるために中古車店に売却し、代金を後払いで受け取るような場合に使用する勘定科目が未収入金になります。

貸付金は、取引先など他社や他人に金銭を貸し付けた時に発生する債権です。

金銭債権の貸借対照表評価額

金銭債権の貸借対照表評価額は、債権額となるのが基本です。例えば100万円と記載された手形を期末に保有している場合には、貸借対照表に計上される受取手形の金額は100万円となります。

金銭債権は、期日が到来すると支払いを受けることができますが、必ずしも全額回収できるとは限りません。債務者である取引先が倒産した場合には、その一部もしくは全額が回収不能となることがあります。

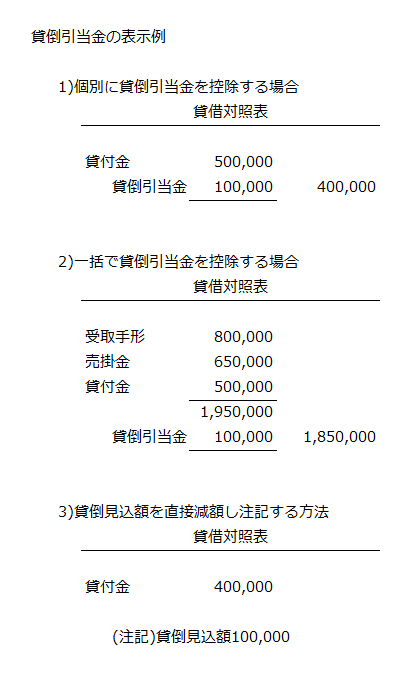

そのため、金銭債権は、債権額から貸倒見込額を控除して貸借対照表に表示されます。例えば、50万円の貸付金を有していた場合、債務者の財政状態が芳しくなく、40万円しか回収できそうにない場合には、10万円の貸倒引当金を計上することになります。

債権金額よりも低い価額で取得した場合

債権を取得する場合、必ずしも弁済される債権金額で取得するとは限りません。例えば、30万円の債権を他社から25万円で譲り受けるといったことがあります。このような場合には、譲り受けた低い価額25万円を貸借対照表に計上することができますが、その差額を一定の方法で貸借対照表価額に加算することができます。

これについては企業会計原則注解(注23)に以下のように記述されています。

債権については、債権金額より低い価額で取得したときその他これに類する場合には、当該価額をもって貸借対照表価額とすることができる。この場合においては、その差額に相当する金額を弁済期に至るまで毎期一定の方法で逐次貸借対照表価額に加算することができる。

先の例では、30万円の債権を25万円で譲り受けたので、貸借対照表価額を25万円とすることができます。そして、その差額5万円を一定の方法で毎期貸借対照表価額に加算することができます。

債権金額と譲受価額との差額5万円は、回収期限までの利息ととらえることができます。例えば、期限が5年とした場合、1年間の利息は単純に1万円とすることができるので、5年間に渡り、毎期1万円ずつ貸借対照表価額を増額し、損益計算書にも毎期1万円の受取利息を計上していくことになります。

なお、利息は、通常、複利で計算されます。そのため、毎期一定額ずつ受取利息を計上するよりも、年数に応じて利息額が増えていく複利計算(利息法)の方が妥当と考えられます。