自社ポイントと他社ポイントを顧客に付与した場合の会計処理

ここでは、自社ポイントと他社ポイントを顧客に付与した場合の会計処理について、具体例を用いて解説します。

前提条件

- 甲社(3月決算会社)は、甲社が運営する店舗で顧客が買い物をするたびにポイントを付与しています。ポイントの付与率は100円につき1ポイントです。顧客は、次回以降の買い物の際にポイントを使用することができ、1ポイント当たり1円の値引きを受けられます。

- 甲社は、d社が運営するポイント・プログラムに参加しており、顧客が買い物の際にd社会員証を提示するとd社が発行しているポイント(他社ポイント)も付与しています。d社ポイントの付与率は100円につき1ポイントです。顧客は、次回以降の買い物の際にd社ポイントを使用することができ、1ポイント当たり1円の値引きを受けられます。また、d社ポイントは、d社ポイント・プログラムに参加している企業の店舗でも使用可能です。

- 甲社が発行するポイントは、契約を締結しなければ顧客が受け取れない重要な権利を顧客に提供するものであるため、甲社は、顧客へのポイントの付与により履行義務が生じると結論づけました(収益認識に関する会計基準の適用指針第48項)。

- d社ポイントは、甲社から見て契約を締結しなければ顧客が受け取れない重要な権利を顧客に提供するものではないと判断し、甲社は、顧客へのd社ポイントの付与により履行義務が生じないと結論づけました。

- 甲社が発行するポイントの有効期限は、ポイントを付与した日の3年後の月末です。なお、ポイントの失効率は3%と見積もっています。

- d社ポイントの有効期限は、ポイントを付与した日の4年後の月末です。なお、d社ポイントの失効率は2%と見積もっています。

- 甲社は、顧客にd社ポイントを付与した翌月末にd社に対して付与したd社ポイント分の代金を支払います。

- x1年6月11日に顧客が甲社の運営する店舗で商品を20,000円購入しました。対価は現金で受け取っています。顧客に付与した甲社ポイントは200ポイント(200円相当)です。また、顧客は買い物の際にd社会員証を提示したので、d社ポイントを200ポイント(200円相当)付与しています。

会計処理

付与した他社ポイントの処理

甲社にとって、d社ポイントを顧客に付与することは重要な権利を提供しておらず、また、顧客に付与する前にd社ポイントも支配していません。そのため、甲社には、顧客に付与したd社ポイントから履行義務は生じず、契約負債は認識しません。

また、顧客に付与したd社ポイントは、第三者のために回収する額(収益認識に関する会計基準第47項)に該当するので、取引価格から除外します。

一方、甲社が発行するポイントは、顧客に重要な権利を提供するものなので、契約負債を認識します。

取引価格の配分

顧客から受け取った20,000円のうち、200円はd社ポイント200ポイントに対応する部分なので未払金を計上します。残額19,800円については、商品と甲社ポイントに独立販売価格の比率で配分します。

顧客に付与したポイントは200ポイント(200円相当)、ポイント失効率は3%なので、以下の計算よりポイントの独立販売価格は194円になります。

- ポイントの独立販売価格

=付与したポイントの価格×(1-失効率)

=200円×(1-0.03)

=194円

したがって、顧客から受け取った対価20,000円からd社ポイント200円相当を差し引いた19,800円は、商品の独立販売価格20,000円と付与した甲社ポイントの独立販売価格194円の比率で配分します。

- 商品

=19,800円×20,000円/(20,000円+194円)

=19,610円 - ポイント

=19,800円×194円/(20,000円+194円)

=190円

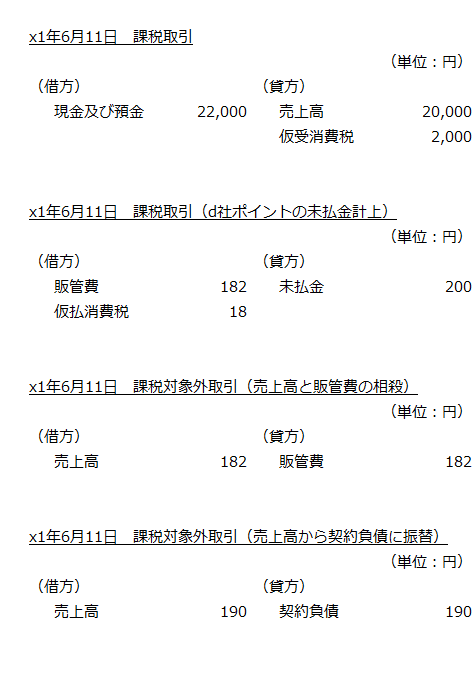

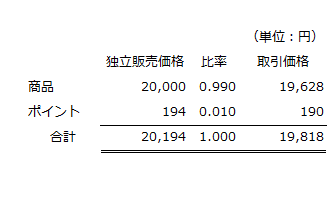

上記の計算を表にすると以下の通りです。

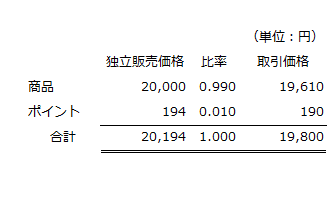

x1年6月11日

d社ポイント200円について未払金、商品19,610円について収益、甲社ポイント190円について契約負債を認識します。

消費税を加味した会計処理

消費税を加味した会計処理についても解説しておきます。なお、消費税率は10%とし、消費税部分については、甲社ポイントもd社ポイントも付与しないものとします。

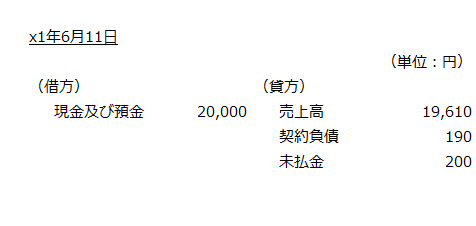

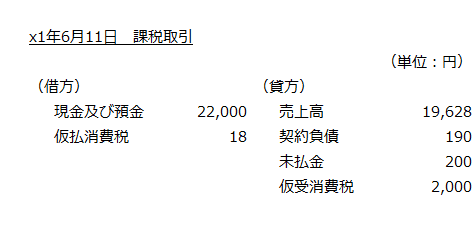

x1年6月11日

売上高19,610円、甲社ポイントに対応する契約負債190円、d社に対する未払金200円の合計20,000円に対し、2,000円の仮受消費税を計上します。

- 仮受消費税

=(19,610円+190円+200円)×10%

=2,000円

したがって、会計処理は以下の通りです。

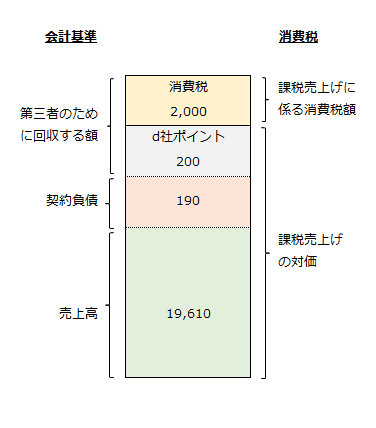

売上高、契約負債、未払金、消費税の関係を図示すると以下のようになります。

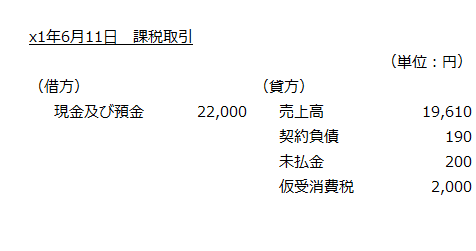

上記の会計処理は、他社ポイント相当額の支払部分を課税対象外取引(不課税取引)として処理しています。他社ポイントの付与を課税資産の譲渡等と扱い課税取引に該当するとした場合には、未払金200円(税込)に含まれる消費税18円について仮払消費税を計上します。

- 仮払消費税

=200円/110%×10%

=18円

代金20,000円(税抜)から、d社ポイント182円(200円-18円)を差し引いた19,818円を商品と甲社ポイントに独立販売価格の比率で配分します。

- 商品

=19,818円×20,000円/(20,000円+194円)

=19,628円 - ポイント

=19,818円×194円/(20,000円+194円)

=190円

上記の計算を表にすると以下の通りです。

したがって、会計処理は以下の通りです。

なお、上記の会計処理を分解すると以下のようになります。