残余アプローチが認められる場合の値引きの配分の会計処理

ここでは、残余アプローチが認められる場合の値引きの配分の会計処理について、具体例を用いて解説します。

前提条件

- 甲社は、通常、A製品とB製品を販売しており、次の独立販売価格を設定しています。

A製品=100千円

B製品=60千円 - 甲社は、C製品も取り扱っており、様々な顧客に10千円から40千円の幅広い価格帯で販売しています。

- x1年11月4日に甲社は、乙社(顧客)との間で、A製品、B製品、C製品を販売する契約を締結しました。取引価格は180千円です。なお、C製品の独立販売価格は大きく変動するため、取引価格の配分に残余アプローチを使用することにしました。

- x1年11月6日に甲社は、A製品、B製品、C製品を乙社に引き渡し、支配を移転しました。

会計処理

取引価格の配分

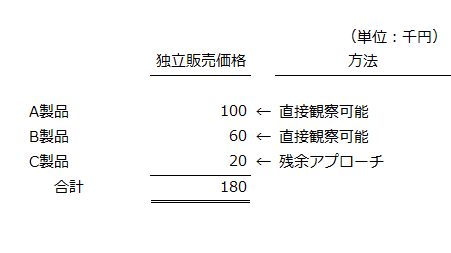

A製品とB製品は、独立販売価格を直接観察可能です。したがって、取引価格180千円のうち、100千円をA製品、60千円をB製品に配分します。

C製品の独立販売価格は、残余アプローチを使用し、取引価格からA製品とB製品の独立販売価格を差し引いて求めます。

- C製品の独立販売価格

=180千円-(100千円+60千円)=20千円

C製品に配分した20千円は、観察可能な販売価格の範囲内(10千円から40千円)であると確認できたので、財またはサービスの顧客への移転と交換に企業が権利を得ると見込む対価の額を描写しています(収益認識に関する会計基準第65項)。また、市場の状況、企業固有の要因、顧客に関する情報等、合理的に入手できるすべての情報を考慮し、観察可能な入力数値を最大限利用して、独立販売価格を見積っている(同会計基準第69項)と言えます。

各製品の独立販売価格と見積方法をまとめると以下のようになります。

x1年11月4日

仕訳なし。

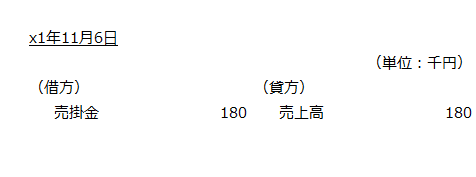

x1年11月6日

x1年11月6日の会計処理は以下の通りです。