消化仕入の会計処理

ここでは、消化仕入の会計処理について、具体例を用いて解説します。

前提条件

- 甲社(3月決算会社)は、仕入先より商品を仕入れ、店舗に陳列し、個人顧客に販売しています。

- 仕入先との契約は消化仕入契約です。当該契約では、甲社は、店舗への商品納品時には検収を行わず、店舗にある商品の法的所有権は仕入先にあります。また、商品の保管管理責任、商品に関するリスクも仕入先に属しており、個々の消化仕入商品の品揃えや販売価格の決定権も仕入先が有しています。

- 商品の所有権は、顧客への商品販売時に仕入先から甲社に移転し、同時に顧客に移転します。

- 甲社は、商品の販売代金を顧客から受け取り、販売代金に80%を乗じた金額について仕入先に支払う義務を負います。20%については、甲社の手数料収入となります。

- x1年8月5日に甲社は、顧客に商品を30,000円で販売し、対価を現金で受け取りました。

会計処理

甲社は、商品を顧客に移転する前にその法的所有権を一時的に獲得していますが、在庫リスクを一切負っていません。また、商品が顧客に販売されるまでのどの時点においても、その使用を指図する能力を有しておらず、商品を支配していません。したがって、甲社は、商品について顧客に提供される前に支配していないと判断でき、消化仕入契約において、甲社の履行義務は商品が提供されるように手配することであり、代理人に該当します(「本人と代人の区分」参照)。

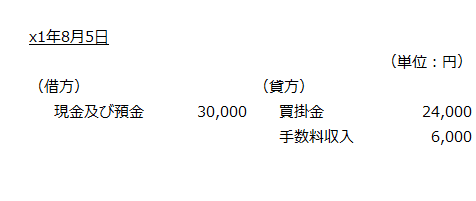

x1年8月5日

甲社は、顧客に商品を販売したことにより受け取った対価30,000円から仕入先に支払う対価を控除した純額を収益として認識します。

- 仕入先に支払う対価

=30,000円×80%=24,000円 - 甲社の収益

=30,000円-24,000円=6,000円

会計処理は以下の通りです。

消費税を加味した会計処理

消費税を加味した会計処理も紹介しておきます。なお、消費税率は10%とします。

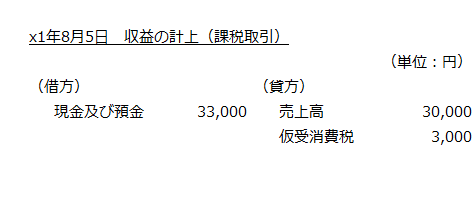

売上高の計上

商品の販売価格30,000円を売上高として計上するとともに仮受消費税3,000円を計上します。

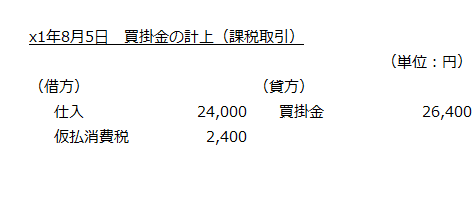

買掛金の計上

商品の販売価格30,000円の80%にあたる24,000円を仕入として計上するとともに仮払消費税2,400円を計上します。

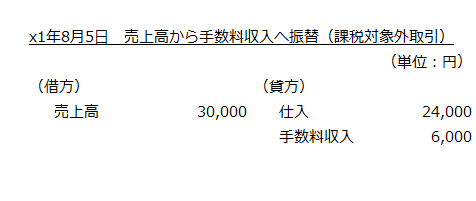

手数料収入の計上

売上高30,000円と買掛金24,000円を相殺し、差額6,000円を手数料収入とします。なお、この会計処理は課税対象外取引となります。

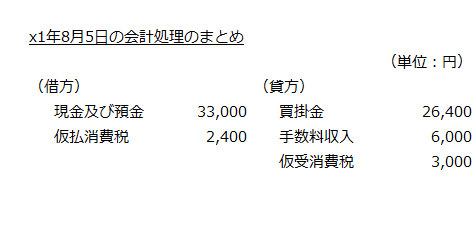

以上の取引をまとめると以下のようになります。