取得とされた吸収合併における取得企業の税効果会計の会計処理の具体例(適格合併の場合)

ここでは、取得とされた吸収合併における取得企業の税効果会計の会計処理(適格合併の場合)について具体例を用いて解説します。

前提条件

- 甲社(3月決算会社)は乙社(3月決算会社)を吸収合併し、甲社が取得企業とされました。

- 乙社の取得原価は、9,000千円です。

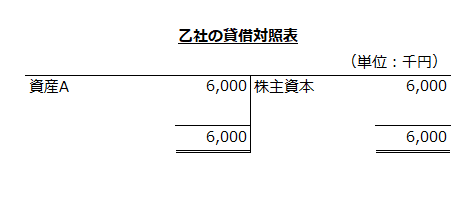

- 企業結合日前日の乙社の個別貸借対照表は以下の通りです。なお、乙社の識別可能資産Aの時価(取得原価の配分額)は7,000千円です。

- 資産Aの税務上の帳簿価額(乙社における税務上の帳簿価額であり、甲社における税務上の引継価額)は6,000千円です。

- 乙社における税務上の繰越欠損金は1,500千円です。

- 法定実効税率は30%とします。

- 甲社の繰延税金資産は全額回収可能と見込まれます。

- 本事例の吸収合併は税務上の適格合併に該当します。

個別財務諸表上の会計処理

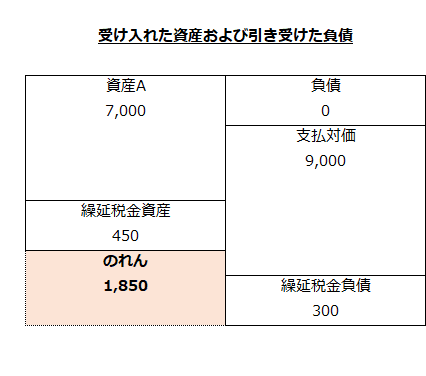

甲社は、資産Aを時価7,000千円で受け入れています。したがって、資産Aの取得原価の配分額は7,000千円になります。

一方、税務上の資産Aの取得原価は6,000千円です。

したがって、両者の差額1,000千円は将来加算一時差異となります。

甲社は、当該将来加算一時差異1,000千円について、法定実効税率30%を乗じた300千円を繰延税金負債に計上します。

- 繰延税金負債

=将来加算一時差異×法定実効税率

=1,000千円×30%

=300千円

また、繰越欠損金1,500千円についても税効果を認識し、繰延税金資産を計上します。

- 繰延税金資産

=繰越欠損金×法定実効税率

=1,500千円×30%

=450千円

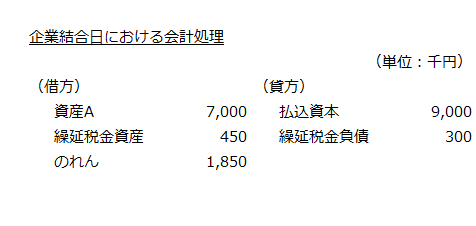

支払対価と繰延税金負債の合計額9,300千円と受け入れた資産Aと繰延税金資産の合計額7,450千円との差額1,850千円についてはのれんを計上します。なお、のれん1,850千円については税効果を認識しません(企業結合会計基準及び事業分離等会計基準に関する適用指針第71項および第72項)。

- のれん

=支払対価+繰延税金負債-資産A-繰延税金資産

=9,000千円+300千円-7,000千円-450千円

=1,850千円

甲社の繰延税金資産は全額回収可能なので、乙社における繰延税金資産の計上額に関わらず、450千円全額を計上します(同適用指針第75項)。

よって、甲社の企業結合日における会計処理は以下のようになります。