逆取得となる株式交換の会計処理の具体例

ここでは、逆取得となる株式交換の会計処理について具体例を用いて解説します。

前提条件

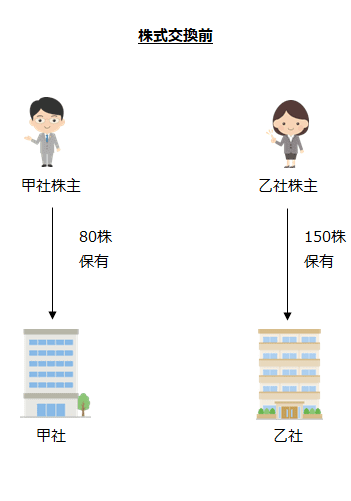

- 甲社と乙社は、甲社を株式交換完全親会社、乙社を株式交換完全子会社とする株式交換を行いました。

- 交換比率は、以下の通りです。

甲社株式:乙社株式=1:0.8 - 甲社の発行済株式総数は80株、乙社の発行済株式総数は150株です。

- この株式交換は逆取得とされ、乙社が取得企業、甲社が被取得企業とされました。

- 甲社は、乙社株主に甲社株式を交付しました。なお、甲社株式の時価は1株当たり25千円でした。

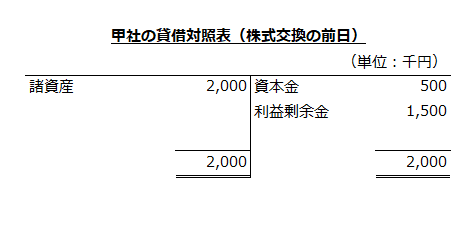

- 株式交換日の前日における甲社の個別貸借対照表は以下の通りでした。なお、企業結合日(株式交換日)における諸資産の時価は2,100千円です。

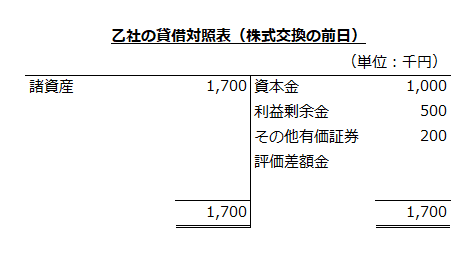

- 株式交換日の前日における乙社の貸借対照表は以下の通りです。

- 株式交換日における乙社株式の時価は1株当たり22千円です。

- 甲社は、乙社の株主資本の額を払込資本として処理し、その全額を資本剰余金とします。

甲社の個別財務諸表上の会計処理

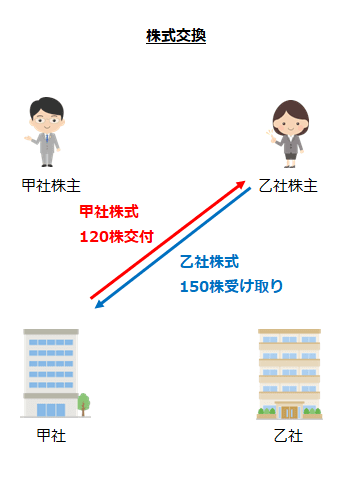

株式交換前の甲社、甲社株主、乙社、乙社株主の関係は以下の通りです。

乙社株主に交付する甲社株式

甲社は、株式交換により乙社株主に甲社株式を交付し、乙社株式を受け取ります。

交換比率は、甲社株式1に対して乙社株式0.8です。また、乙社の発行済株式総数は150株なので、以下の計算より、乙社株主は、甲社株式を120株受け取ることになります。

- 乙社株主に交付する甲社株式

=150株×0.8

=120株

よって、甲社は、乙社株主に甲社株式を120株交付するとともに乙社株主から乙社株式150株を受け取ります。

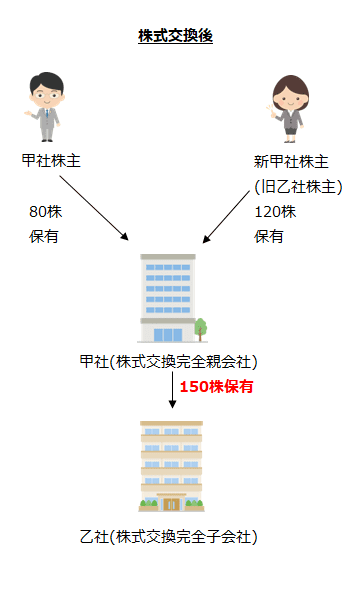

以上より、株式交換後の甲社、甲社株主、乙社、新甲社株主(旧乙社株主)の関係は以下のようになります。

子会社株式の取得原価の算定

本事例の株式交換は、株式交換完全子会社である乙社が取得企業となるので、逆取得に該当します。

そのため、甲社が取得した乙社株式の取得原価は、企業結合会計基準及び事業分離等会計基準に関する適用指針第118項により、株式交換日の前日における株式交換完全子会社(取得企業 )である乙社の適正な帳簿価額による株主資本の額に基づいて算定します。

株式交換日の前日における乙社の株主資本の内訳は、資本金1,000千円、利益剰余金500千円なので、適正な帳簿価額による株主資本の額は1,500千円となります。

- 乙社の適正な帳簿価額による株主資本の額

=1,000千円+500千円

=1,500千円

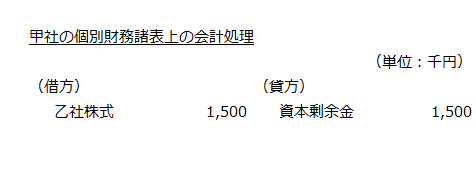

よって、取得原価は1,500千円になります。

増加資本

企業結合の対価として、株式交換完全親会社である甲社が新株を発行した場合、払込資本の増加として処理します(企業結合会計基準及び事業分離等会計基準に関する適用指針第117-2項)。

本事例では、増加すべき株主資本のすべてを資本剰余金とすることから、乙社の適正な帳簿価額による株主資本の額1,500千円と同額の資本剰余金を増加します。

よって、甲社の個別財務諸表上の株式交換の会計処理は以下のようになります。

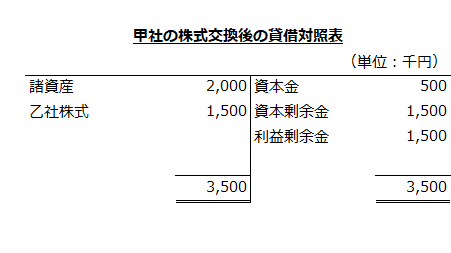

以上より、株式交換後の甲社の貸借対照表は以下のようになります。

乙社の株式交換後の連結財務諸表上の会計処理

株式交換完全子会社(取得企業)である乙社は、株式交換完全親会社(被取得企業)である甲社を被取得企業としてパーチェス法を適用します(企業結合会計基準及び事業分離等会計基準に関する適用指針第119項)。

取得原価の算定

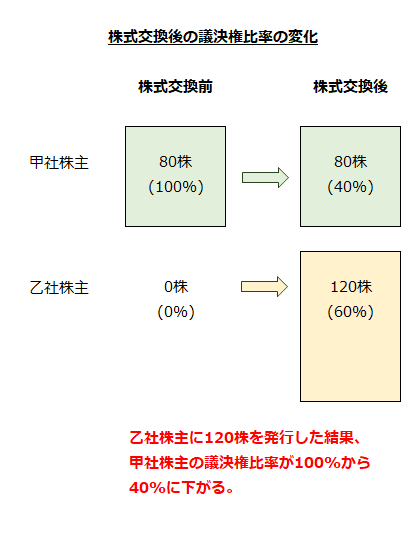

株式交換が逆取得となる場合、取得の対価となる財の時価は、株式交換完全親会社(被取得企業)である甲社の株主が結合後企業(株式交換完全親会社)に対する実際の議決権比率と同じ比率を保有するのに必要な数の株式交換完全子会社(取得企業)である乙社の株式を、乙社が交付したものとみなして算定します(企業結合会計基準及び事業分離等会計基準に関する適用指針第119項(1)ただし書き)。

甲社株主の結合後企業に対する議決権比率の計算

株式交換後の甲社株主の持株数は80株、旧乙社株主(新甲社株主)の持株数は120株なので、以下の計算より甲社株主の結合後企業に対する議決権比率は40%になります。

- 甲社株主の結合後企業に対する議決権比率

=株式交換前の甲社発行済株式総数/株式交換後の甲社発行済株式総数

=80株/(80株+120株)

=0.4

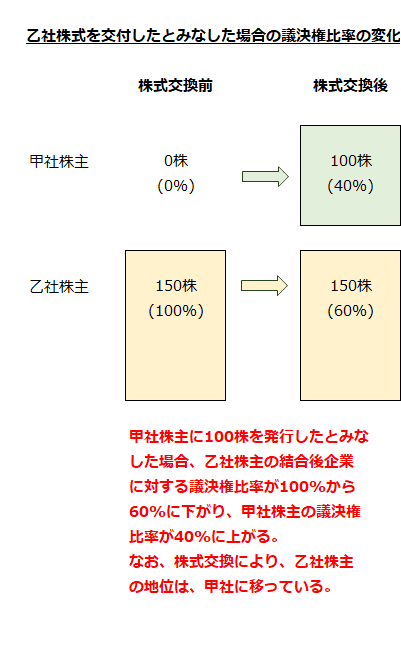

乙社が交付したとみなす乙社株式の数

甲社株主の結合後企業に対する実際の議決権比率(40%)と同じ比率を保有するのに必要な乙社株式を乙社が交付したとみなします。

乙社が交付したとみなす乙社株式の数をXとおき、以下の方程式を解きます。

- X/(X+株式交換前の乙社の発行済株式総数)=甲社株主の結合後企業に対する議決権比率

株式交換前の乙社の発行済株式総数は150株、甲社株主の結合後企業に対する議決権比率は40%です。よって、Xは100株となります。

- X/(X+150株)=0.4

X=0.4×(X+150株)

X=0.4X+60株

X-0.4X=60株

0.6X=60株

X=100株

取得原価

株式交換日における乙社株式の時価は1株当たり22千円、乙社が交付したとみなす乙社株式の数は100株なので、取得原価は2,200千円になります。

- 取得原価

=22千円×100株

=2,200千円

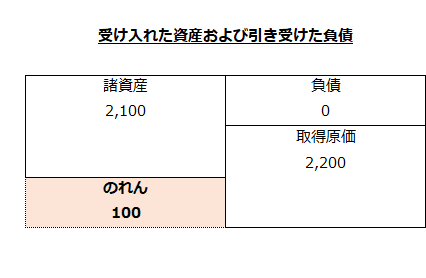

取得原価の配分額とのれんの計算

取得原価の配分額

甲社の企業結合日における諸資産の時価は2,100千円、負債はゼロなので、取得原価の配分額は2,100千円です。

- 取得原価の配分額

=2,100千円-0

=2,100千円

のれん

取得原価2,200千円から取得原価の配分額2,100千円を差し引き、のれん100千円を計算します。

- のれん

=2,200千円-2,100千円

=100千円

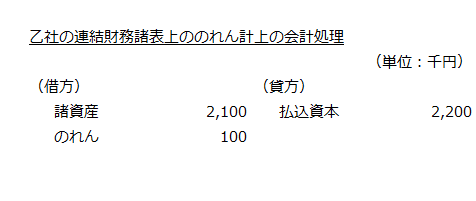

よって、乙社の連結財務諸表上ののれん計上の会計処理は以下のようになります。

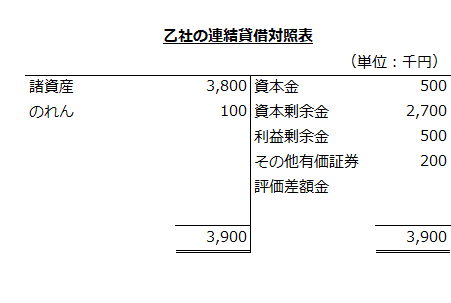

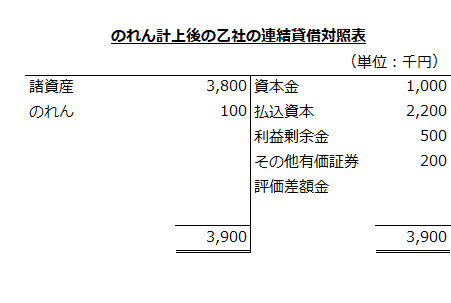

のれん計上後の乙社の連結貸借対照表

逆取得では、結合後企業が連結財務諸表を作成する際、株式交換完全子会社(乙社)の株式交換日の前日における連結財務諸表上の金額に上記の「乙社の連結財務諸表上ののれん計上の会計処理」を加算します。なお、本事例では、株式交換日の前日における乙社の個別貸借対照表と連結貸借対照表は同一だったものとします。

よって、のれん計上後の乙社の連結貸借対照表は以下のようになります。

増加すべき株主資本の会計処理

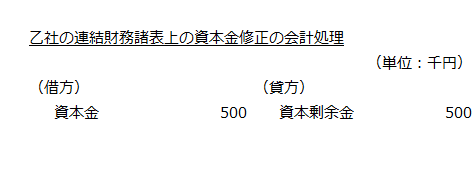

資本金

連結財務諸表上の資本金は株式交換完全親会社(被取得企業)である甲社の資本金とします(企業結合会計基準及び事業分離等会計基準に関する適用指針第119項(3)ただし書き)。

株式交換日の前日における甲社の資本金は500千円なので、のれん計上後の乙社の連結貸借対照表の資本金1,000千円を500千円に修正するため、資本金を500千円減額し、資本剰余金を500千円増額します。

したがって、会計処理は以下のようになります。

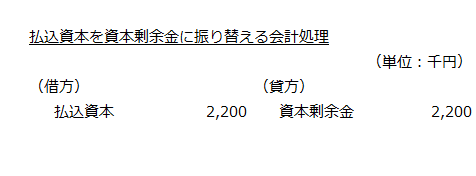

払込資本を資本剰余金に振り替え

のれん計上後の乙社の連結貸借対照表に計上されている払込資本2,200千円を資本剰余金に振り替えます。会計処理は以下の通りです。

乙社の連結貸借対照表

以上より、増加すべき株主資本の会計処理後の乙社の連結貸借対照表は以下のようになります。