同一の株主(企業)により支配されている子会社同士の合併の会計処理の具体例(合併対価が吸収合併存続会社の株式のみである場合)

ここでは、同一の株主(企業)により支配されている子会社同士の合併の会計処理(合併対価が吸収合併存続会社の株式のみである場合)について具体例を用いて解説します。

前提条件

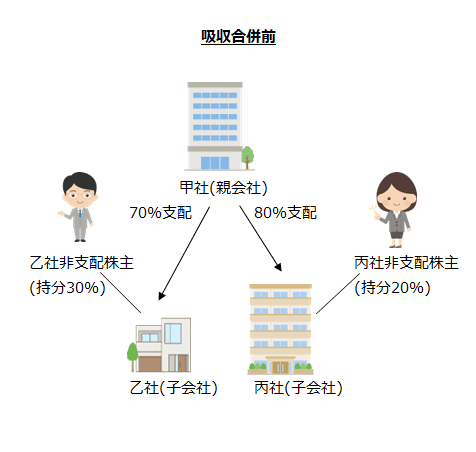

- 公開会社の甲社(3月決算会社)は、x1年3月31日に乙社と丙社を設立し子会社としました。

- 甲社は、乙社の持分の70%(70株)を2,100千円で取得しています。乙社の資本金は3,000千円で、発行済株式数は100株です。

- 甲社は、丙社の持分の80%(80株)を4,000千円で取得しています。丙社の資本金は5,000千円で、発行済株式数は100株です。

- x2年3月期の乙社と丙社の当期純利益は以下の通りです。

乙社=1,000千円

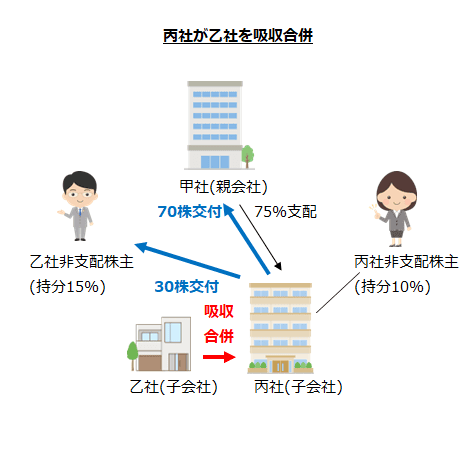

丙社=2,000千円 - x2年4月1日に丙社は、乙社を吸収合併しました。

- 丙社は、乙社の株主に対して新株100株を交付し、甲社は70株、乙社の非支配株主は30株を受け取ります。これにより丙社の株主の持分比率は以下のようになりました。

甲社=75%

旧乙社の非支配株主=15%

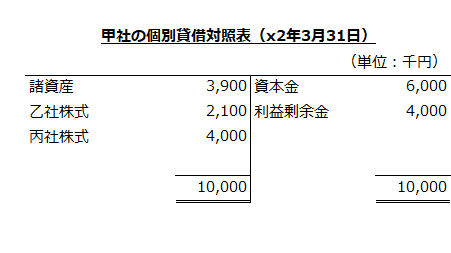

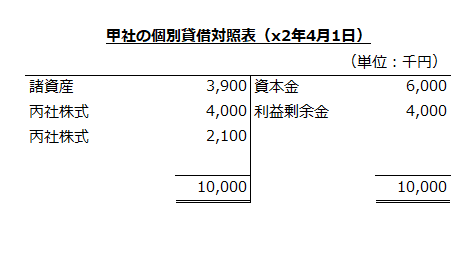

合併前からの丙社の非支配株主=10% - 甲社の合併期日の前日(x2年3月31日)の個別貸借対照表は以下の通りです。

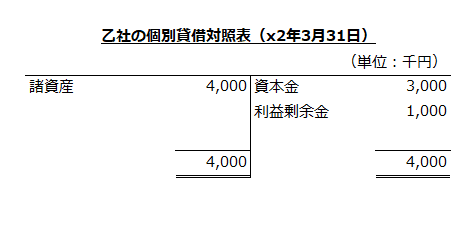

- 乙社の合併期日の前日(x2年3月31日)の個別貸借対照表は以下の通りです。なお、乙社の諸資産の適正な帳簿価額(株主資本)は4,000千円、企業の時価は10,000千円です。

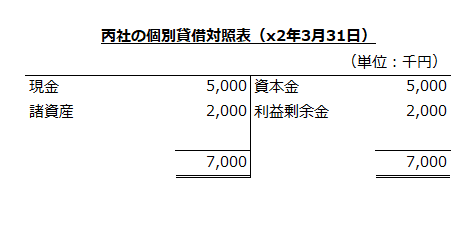

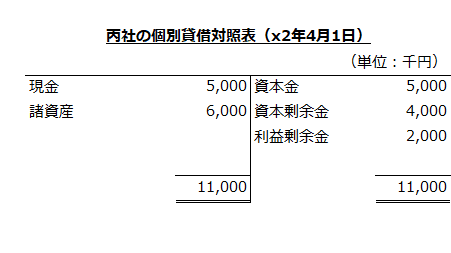

- 丙社の合併期日の前日(x2年3月31日)の個別貸借対照表は以下の通りです。なお、丙社の諸資産の適正な帳簿価額(株主資本)は7,000千円、企業の時価は20,000千円です。

- 丙社は、吸収合併により増加すべき株主資本の全てをその他資本剰余金としました。

会計処理目次

- x2年3月期の甲社の連結貸借対照表

- x2年4月1日の甲社の個別財務諸表上の会計処理

- x2年4月1日の乙社の個別財務諸表上の会計処理

- x2年4月1日の丙社の個別財務諸表上の会計処理

- x2年4月1日の甲社の連結財務諸表上の会計処理

x2年3月期の甲社の連結貸借対照表

甲社は、x1年3月31日に乙社と丙社を設立し子会社としました。その後、x2年4月1日に乙社を吸収合併消滅会社、丙社を吸収合併存続会社とする吸収合併を行います。

x1年3月31日の甲社の連結財務諸表上の会計処理

x1年3月31日に甲社は、乙社株式70株(持分比率70%)を2,100千円で取得しています。また、丙社株式80株(持分比率80%)も4,000千円で取得しています。

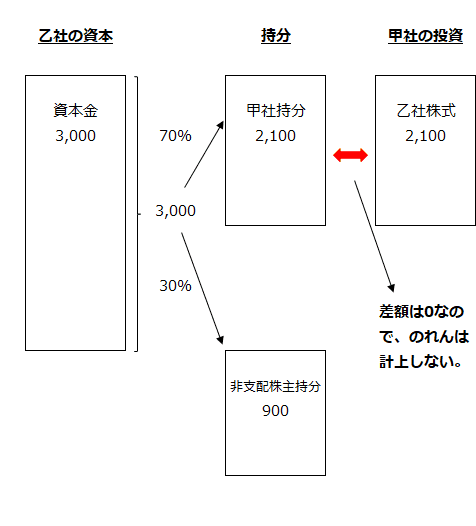

乙社資本の甲社持分と非支配株主持分の計算

甲社の持分比率は70%、非支配株主の持分比率は30%なので、以下の計算より、甲社持分は2,100千円、非支配株主持分は900千円となります。

- 甲社持分

=乙社の資本×甲社の持分比率

=3,000千円×70%

=2,100千円 - 非支配株主持分

=乙社の資本×非支配株主の持分比率

=3,000千円×30%

=900千円

のれん(乙社分)の算定

甲社の乙社株式の取得原価は2,100千円、甲社持分は2,100千円なので、甲社の連結財務諸表に計上されるのれんはゼロになります。

- のれん

=甲社の投資額-甲社持分

=2,100千円-2,100千円

=0

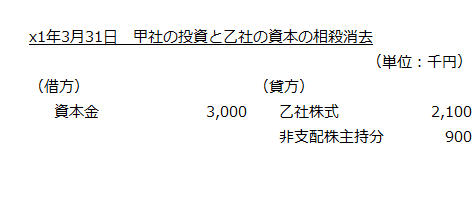

投資と資本の相殺消去(乙社分)

乙社の資本、甲社と非支配株主の持分、甲社の投資額、のれんの関係を図示すると以下のようになります。

以上より、x1年3月31日の甲社の連結財務諸表作成のための甲社の投資と乙社の資本の相殺消去の会計処理は以下のようになります。

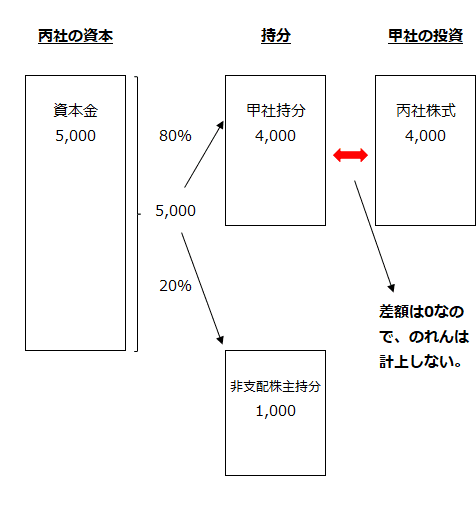

丙社資本の甲社持分と非支配株主持分の計算

甲社の持分比率は80%、非支配株主の持分比率は20%なので、以下の計算より、甲社持分は4,000千円、非支配株主持分は1,000千円となります。

- 甲社持分

=丙社の資本×甲社の持分比率

=5,000千円×80%

=4,000千円 - 非支配株主持分

=丙社の資本×非支配株主の持分比率

=5,000千円×20%

=1,000千円

のれん(丙社分)の算定

甲社の丙社株式の取得原価は4,000千円、甲社持分は4,000千円なので、甲社の連結財務諸表に計上されるのれんはゼロになります。

- のれん

=甲社の投資額-甲社持分

=4,000千円-4,000千円

=0

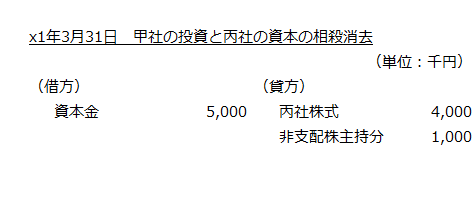

投資と資本の相殺消去(丙社分)

丙社の資本、甲社と非支配株主の持分、甲社の投資額、のれんの関係を図示すると以下のようになります。

以上より、x1年3月31日の甲社の連結財務諸表作成のための甲社の投資と丙社の資本の相殺消去の会計処理は以下のようになります。

x2年3月31日の甲社の連結財務諸表上の会計処理

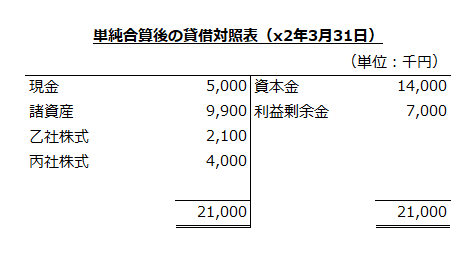

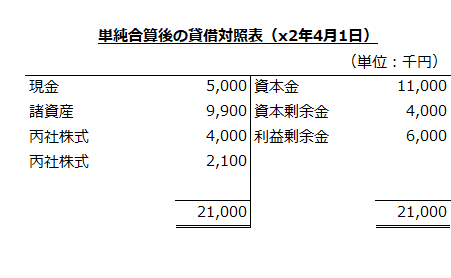

甲社、乙社、丙社の個別貸借対照表を単純合算

x2年3月31日の甲社、乙社、丙社の個別貸借対照表を単純合算します。単純合算後の貸借対照表は以下の通りです。

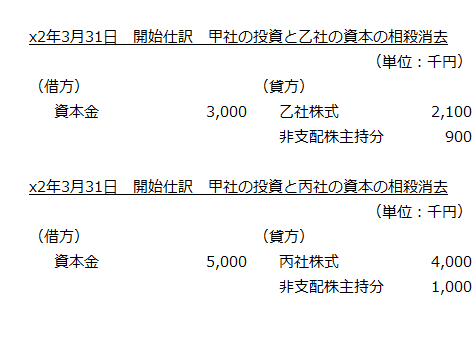

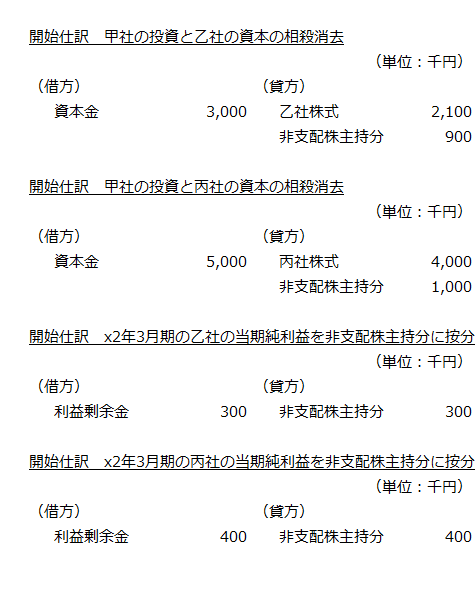

開始仕訳

x1年3月31日の連結財務諸表上の会計処理の投資と資本の相殺消去(乙社分)と投資と資本の相殺消去(丙社分)の会計処理を開始仕訳として起こします。

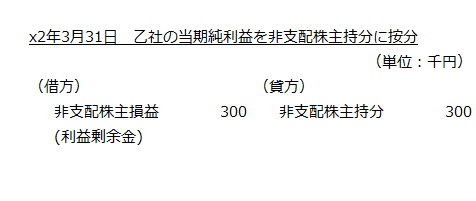

乙社の当期純利益を非支配株主持分に按分

x2年3月期の乙社の当期純利益は1,000千円だったので、その30%を非支配株主持分に按分します。

- 非支配株主持分に按分する当期純利益

=当期純利益×非支配株主の持分比率

=1,000千円×30%

=300千円

よって、乙社の当期純利益を非支配株主持分に按分する会計処理は以下のようになります。

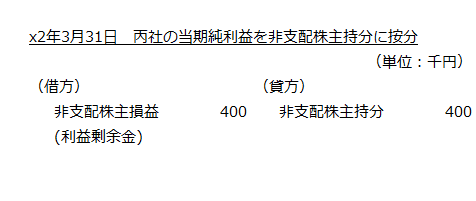

丙社の当期純利益を非支配株主持分に按分

x2年3月期の丙社の当期純利益は2,000千円だったので、その20%を非支配株主持分に按分します。

- 非支配株主持分に按分する当期純利益

=当期純利益×非支配株主の持分比率

=2,000千円×20%

=400千円

よって、丙社の当期純利益を非支配株主持分に按分する会計処理は以下のようになります。

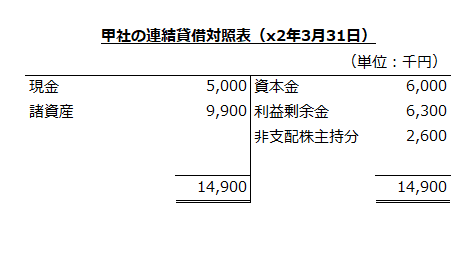

x2年3月期の連結貸借対照表

以上の会計処理を単純合算後の貸借対照表に反映させた甲社の連結貸借対照表は以下の通りです。

x2年4月1日の甲社の個別財務諸表上の会計処理

x2年4月1日に丙社は乙社を吸収合併し、その対価として丙社の株主に新株100株(甲社に70株、旧乙社の非支配株主に30株)を交付しています。当該吸収合併により、丙社に対する持分比率は、甲社が75%、旧乙社の非支配株主が15%、合併前からの丙社の非支配株主が10%となっています。

甲社は、吸収合併後も丙社を75%支配しています。したがって、当該企業結合は、結合当事企業(または事業)のすべてが、企業結合の前後で同一の株主により最終的に支配されていることから、支配が一時的でなければ共通支配下の取引となります。

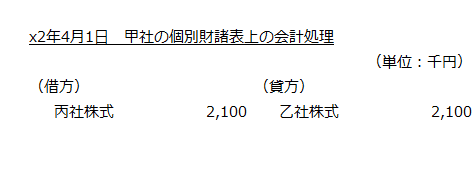

丙社株式の取得

甲社が受け取った丙社株式の取得原価は、引き換えられた乙社株式に係る企業結合日直前の適正な帳簿価額に基づいて計上します(企業結合会計基準及び事業分離等会計基準に関する適用指針第248項)。

甲社が保有していた乙社株式の合併期日の直前の適正な帳簿価額は2,100千円なので、丙社株式の取得原価は2,100千円になります。

よって、甲社の個別財務諸表上の会計処理は以下のようになります。

x2年4月1日の甲社の個別貸借対照表

以上より、吸収合併後(2年4月1日)の甲社の個別貸借対照表は以下のようになります。なお、丙社株式は、吸収合併前から保有している4,000千円と吸収合併で取得した2,100千円を分けて表示しています。

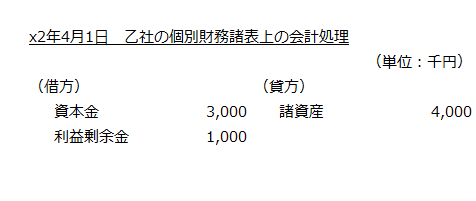

x2年4月1日の乙社の個別財務諸表上の会計処理

吸収合併消滅会社である乙社は、合併期日の前日(x3年3月31日)に決算を行い、資産および負債の適正な帳簿価額を算定します(企業結合会計基準及び事業分離等会計基準に関する適用指針第246項)。

乙社消滅の会計処理

乙社は丙社に吸収合併されるため消滅します。よって、乙社の個別財務諸表上の会計処理は以下のようになります。

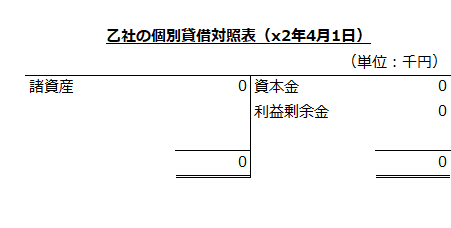

x2年4月1日の乙社の個別貸借対照表

以上より、吸収合併後(2年4月1日)の乙社の個別貸借対照表は以下のようになります。

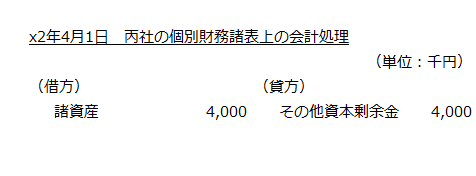

x2年4月1日の丙社の個別財務諸表上の会計処理

吸収合併存続会社である丙社は、乙社から受け入れる資産および負債を合併期日の前日の適正な帳簿価額により計上します。株主資本項目については、乙社の合併期日前日に付された適正な帳簿価額による株主資本を払込資本として計上します(企業結合会計基準及び事業分離等会計基準に関する適用指針第247項)。

本事例では、増加すべき株主資本の全てをその他資本剰余金とします。

よって、丙社の個別財務諸表上の会計処理は以下のようになります。

x2年4月1日の丙社の個別貸借対照表

以上より、吸収合併後(2年4月1日)の丙社の個別貸借対照表は以下のようになります。

x2年4月1日の甲社の連結財務諸表上の会計処理

甲社と丙社の個別貸借対照表を単純合算

吸収合併後(x2年4月1日)の甲社と丙社の個別貸借対照表を単純合算します。単純合算後の貸借対照表は以下の通りです。

開始仕訳

x2年3月31日における甲社の連結財務諸表上の会計処理を開始仕訳として起こします。

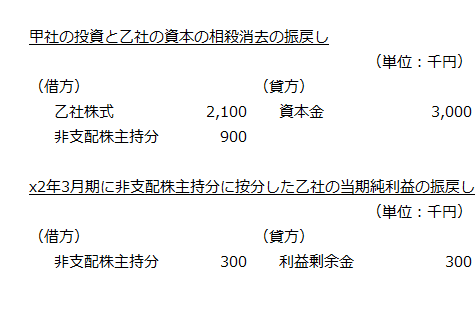

乙社株式に関する開始仕訳の振戻し

乙社は丙社に合併されたため、乙社株式に関する開始仕訳を振り戻します。会計処理は以下の通りです。

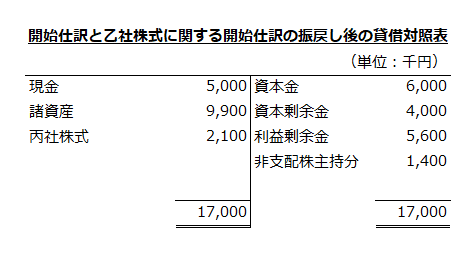

開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表

開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表は以下の通りです。

甲社の持分変動

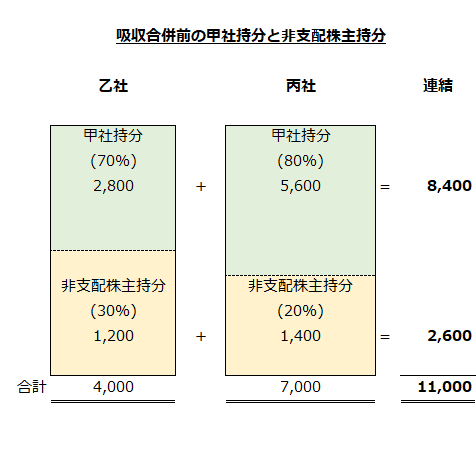

吸収合併前(x2年3月31日)の甲社の持分比率は以下の通りでした。

- 乙社

=70%(甲社持分=2,800千円、非支配株主持分=1,200千円) - 丙社

=80%(甲社持分=5,600千円、非支配株主持分=1,400千円)

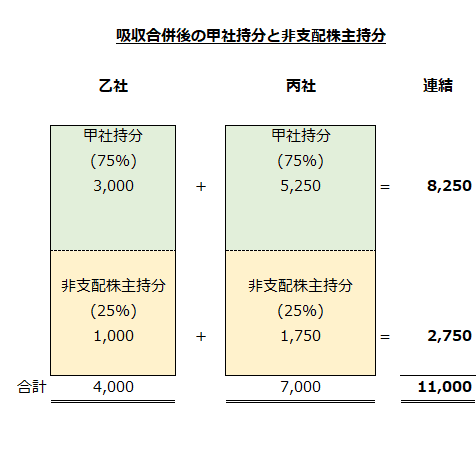

そして、吸収合併後(x2年4月1日)の甲社の持分比率は以下のように変動しています。

- 乙社

=75%(甲社持分=3,000千円、非支配株主持分=1,000千円) - 丙社

=75%(甲社持分=5,250千円、非支配株主持分=1,750千円)

したがって、乙社に対する持分は5%増え、丙社に対する持分は5%減っています。

開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表に計上されている非支配株主持分は1,400千円、吸収合併後の連結貸借対照表に計上されるべき非支配株主持分は2,750千円なので、両者の差額1,350千円を調整します。

乙社の非支配株主持分の調整

乙社株式に関する開始仕訳を振り戻しているため、開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表には、乙社の非支配株主持分は計上されていません。

したがって、乙社の株主資本4,000千円のうち非支配株主の持分比率25%を非支配株主持分として、吸収合併後の連結貸借対照表に計上します。

- 乙社の非支配株主持分

=4,000千円×25%

=1,000千円

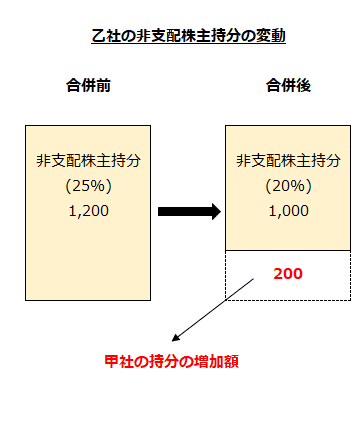

また、吸収合併前の乙社の非支配株主持分1,200千円と吸収合併後の非支配株主持分1,000千円との差額200千円は、甲社の持分比率が70%から75%に増えたことによる甲社持分の増加額と一致します。

- 甲社の持分の増加額

=乙社の株主資本×(合併後の甲社持分-合併前の甲社持分)

=4,000千円×(75%-70%)

=200千円

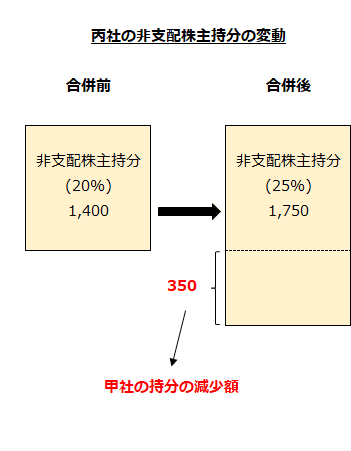

丙社の非支配株主持分の調整

開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表に計上されている非支配株主持分1,400千円は、吸収合併前の丙社の非支配株主持分です。

吸収合併後の丙社の非支配株主持分1,750千円との差額350千円は、甲社の持分比率が80%から75%に減ったことによる甲社持分の減少額と一致します。

- 甲社の持分の減少額

=丙社の株主資本×(合併前の甲社持分-合併後の甲社持分)

=7,000千円×(80%-75%)

=350千円

非支配株主持分の増加額

以上より、乙社の非支配株主持分1,000千円と丙社の非支配株主持分の増加額350千円の合計1,350千円を開始仕訳と乙社株式に関する開始仕訳の振戻しを反映した後の貸借対照表に計上されている非支配株主持分1,400千円に加算すると吸収合併後の連結貸借対照表に計上されるべき非支配株主持分2,750千円と一致します。

よって、吸収合併後の連結財務諸表の作成における非支配株主持分の調整額は1,350千円になります。

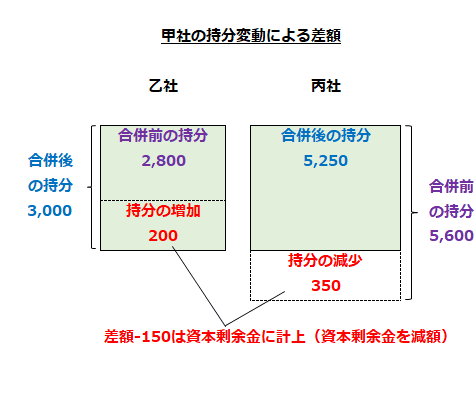

持分変動による差額

甲社の乙社に対する持分比率は吸収合併前の70%から75%に増えています。それにより、甲社の乙社に対する持分は吸収合併前の2,800千円から3,000千円に増加しており、両者の差額200千円が乙社に対する持分変動による増加額となります。

一方、甲社の丙社に対する持分比率は吸収合併前の75%から70%に減っています。それにより、甲社の丙社に対する持分は吸収合併前の5,600千円から5,250千円に減少しており、両者の差額350千円が丙社に対する持分変動による減少額となります。

乙社に対する持分変動による差額200千円と丙社に対する持分変動による差額350千円との間に生じる差額-150千円は資本剰余金に計上します(企業結合会計基準及び事業分離等会計基準に関する適用指針第249項)。

- 資本剰余金計上額

=乙社に対する持分増加額-丙社に対する持分減少額

=200千円-350千円

=-150千円

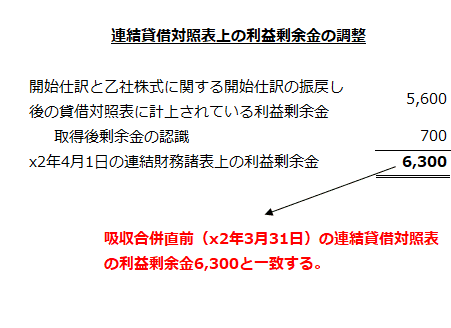

取得後剰余金の認識

乙社のx2年3月31日の利益剰余金(当期純利益)1,000千円のうち、甲社の持分は70%だったので、x2年3月31日の連結貸借対照表上の利益剰余金には700千円の取得後剰余金が含まれています。

- 乙社における甲社分の取得後剰余金

=乙社の利益剰余金×甲社持分

=1,000千円×70%

=700千円

乙社を吸収合併した丙社は、対価として新株を丙社の株主に交付し 、払込資本(その他資本剰余金)が4,000千円増えています。当該4,000千円には、乙社の利益剰余金1,000千円のうち、甲社の持分700千円が含まれています。

一方、開始仕訳と乙社株式に関する開始仕訳の振戻し後の貸借対照表に計上されている利益剰余金5,600千円には、乙社の利益剰余金1,000千円のうち、甲社の持分700千円が含まれていません。

したがって、払込資本4,000千円に含まれている取得後剰余金700千円を利益剰余金に振り替え、吸収合併後(x2年4月1日)の連結財務諸表上、取得後剰余金700千円を認識する必要があります。

取得後剰余金の認識を開始仕訳と乙社株式に関する開始仕訳の振戻し後の貸借対照表に反映させると、吸収合併後(x2年4月1日)の利益剰余金は6,300千円となり、吸収合併直前(x2年3月31日)の利益剰余金6,300千円と一致します。

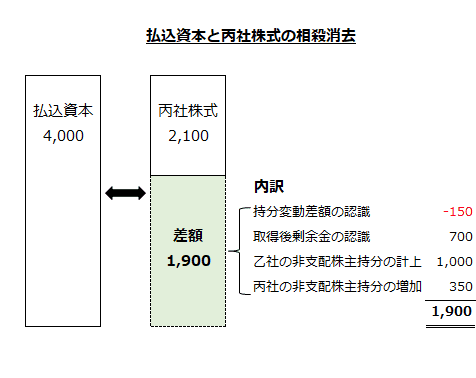

払込資本と丙社株式の相殺消去

開始仕訳と乙社株式に関する開始仕訳の振戻し後の貸借対照表に計上されている資本剰余金(払込資本)4,000千円と丙社株式2,100千円を相殺消去します。

両者の差額1,900千円の内訳は以下の通りです。

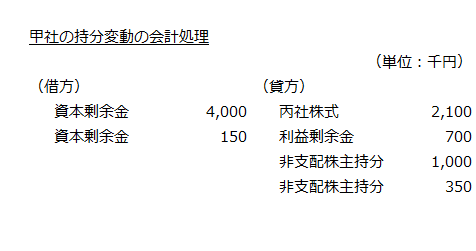

甲社の持分変動の会計処理

以上より、甲社の持分変動の会計処理は以下のようになります。

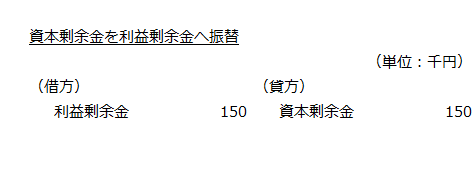

資本剰余金を利益剰余金へ振替

甲社の持分変動により生じた資本剰余金は-150千円であり、このままでは連結貸借対照表上の資本剰余金が-150千円となります。そのため、資本剰余金をゼロとし、利益剰余金を150千円減額します(連結財務諸表に関する会計基準第30-2項)。会計処理は以下の通りです。

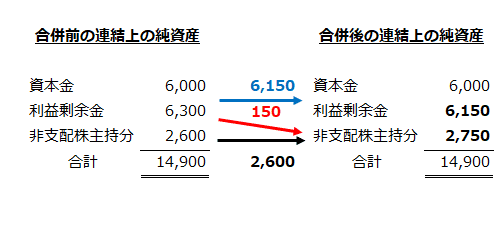

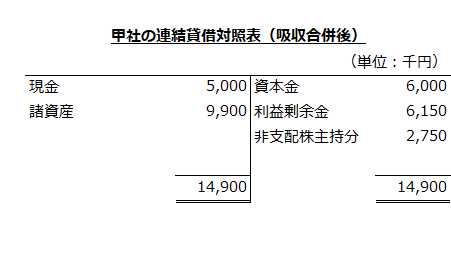

吸収合併後の連結貸借対照表

以上より、吸収合併後の甲社の連結貸借対照表は以下のようになります。

吸収合併後(x2年4月1日)の連結貸借対照表に計上されている利益剰余金6,150千円は、本来、吸収合併前の利益剰余金6,300千円と一致します。本事例では、持分変動により生じた差額150千円を資本剰余金から差し引けなかったため、吸収合併後の利益剰余金が150千円少なくなっています。

非支配株主持分は、2,600千円から2,750千円に増加しています。差額150千円は、持分変動により生じた差額150千円と一致します。当該差額150千円の発生は、吸収合併により乙社の非支配株主持分が1,200千円から1,000千円に減少し、丙社の非支配株主持分が1,400千円から1,750千円に増加したことによります。