共通支配下の取引における吸収合併存続会社の税効果会計の具体例

ここでは、共通支配下の取引における吸収合併存続会社の税効果会計の会計処理について具体例を用いて解説します。

前提条件

- 甲社(親会社)は、乙社(子会社)を吸収合併しました。甲社の乙社に対する持分比率は70%です。

- 甲社は、乙社の非支配株主に株式(時価1,800千円)を交付しました。

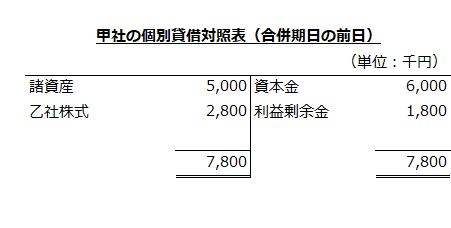

- 合併期日の前日の甲社の個別貸借対照表は以下の通りです。

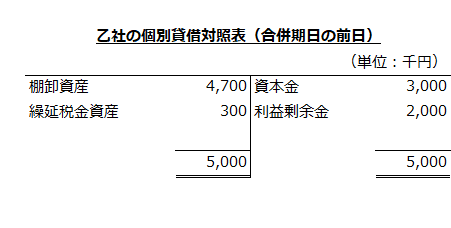

- 合併期日の前日の乙社の個別貸借対照表は以下の通りです。なお、棚卸資産の税務上の簿価は5,700千円です。

- 甲社は新株発行に伴う増加すべき株主資本の全額をその他資本剰余金としました。

- 法定実効税率は30%とします。

甲社の個別財務諸表上の会計処理

企業結合日における会計処理

受け入れる資産および負債

甲社が、乙社に係る資産および負債の合併期日の前日に付された適正な帳簿価額を引き継ぐ場合には、繰延税金資産についても、甲社における回収可能性の有無にかかわらず合併期日の前日に付された適正な帳簿価額をそのまま引き継ぎます(企業結合会計基準及び事業分離等会計基準に関する適用指針第206項(1))。

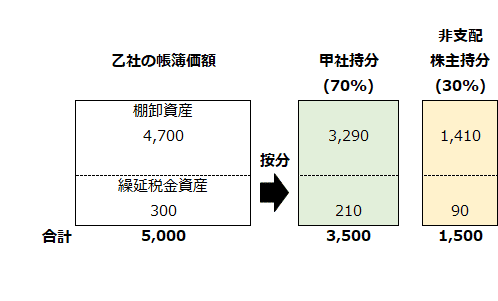

乙社の資産および負債の個別財務諸表上の帳簿価額5,000千円を親会社(甲社)持分相当額70%、非支配株主持分相当額30%に按分します。

- 甲社持分

=乙社の資本×甲社の持分比率

=5,000千円×70%

=3,500千円 - 非支配株主持分

=乙社の資本×非支配株主の持分比率

=5,000千円×30%

=1,500千円

以上の計算を図示すると以下のようになります。

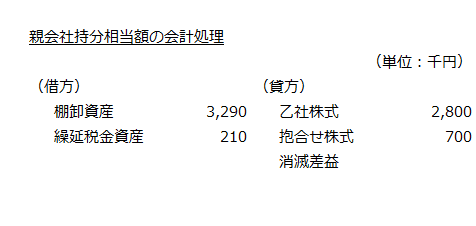

親会社持分相当額の会計処理

親会社持分相当額3,500千円と乙社株式(抱合せ株式)の適正な帳簿価額2,800千円との差額700千円は、抱合せ株式消滅差益(特別利益)として処理します(企業結合会計基準及び事業分離等会計基準に関する適用指針第206項(2)①ア)。

よって、乙社から受け入れる資産および負債のうち、親会社持分相当額(70%)の会計処理は以下のようになります。

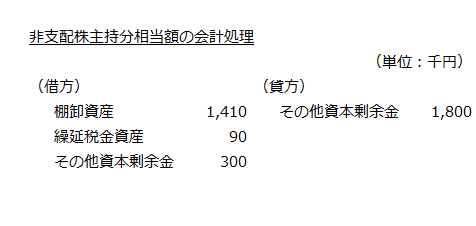

非支配株主持分相当額の会計処理

非支配株主持分相当額1,500千円と取得の対価1,800千円(非支配株主に交付した甲社株式の時価)との差額300千円は、その他資本剰余金とします。また、合併により増加する甲社の株主資本の額は、払込資本とします(企業結合会計基準及び事業分離等会計基準に関する適用指針第206項(2)①イ)。なお、本事例では、払込資本1,800千円はその他資本剰余金として処理します。

よって、乙社から受け入れる資産および負債のうち、非支配株主持分相当額(30%)の会計処理は以下のようになります。

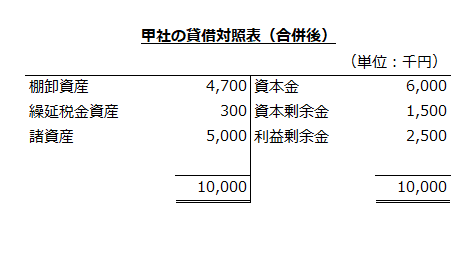

合併後の甲社の個別貸借対照表

以上より、合併後の甲社の個別貸借対照表を作成すると以下のようになります。なお、抱合せ株式消滅差益700千円は利益剰余金に含めています。

期末における会計処理

繰延税金資産に回収可能性がある場合

会計処理はありません。

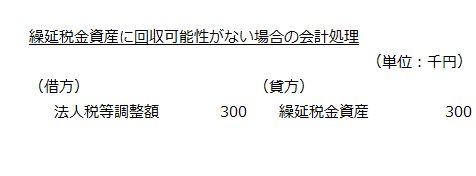

繰延税金資産に回収可能性がない場合

繰延税金資産300千円を法人税等調整額に振り替えます。会計処理は以下の通りです。